Схема работы кредитного брокера: Как работают кредитные брокеры и сколько берут за свои услуги

как открыть агенство услуг, чем поможет с кредитом

Кредитные брокеры становятся все более востребованными специалистами в России. Это обусловлено широкой востребованностью разных займов. Данные специалисты предоставляют услуги по консультированию и подбору кредитов, полностью соответствующих запросам своих клиентов.

Они выступают в качестве посредников между банковскими учреждениями и заемщиками. Могут действовать от лица полноценной крупной компании или являться частными предпринимателями.

Понятие и функции кредитного брокера

Наиболее часто услугами данного специалиста пользуются граждане или фирмы, нуждающиеся срочно в выгодном кредите, а при этом у них может иметься плохая кредитная история, невысокий официальный доход или иные проблемы, не позволяющие им стандартным способом найти оптимальный вариант.

Функции кредитного брокера заключаются в выполнении достаточно простых задач:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (495) 725-58-91 . Это быстро и бесплатно!

- сбор различных предложений банков, среди которых находится определенный вариант, идеально подходящий конкретному заказчику;

- производится анализ имеющихся программ кредитования, что позволяет найти действительно интересное предложение;

- обеспечивается помощь в подготовке документации, необходимой для получения кредитных средств;

- если заемщик даже после поддержки специалиста получает отказ в кредитовании, то определяются совместно причины такого решения банка.

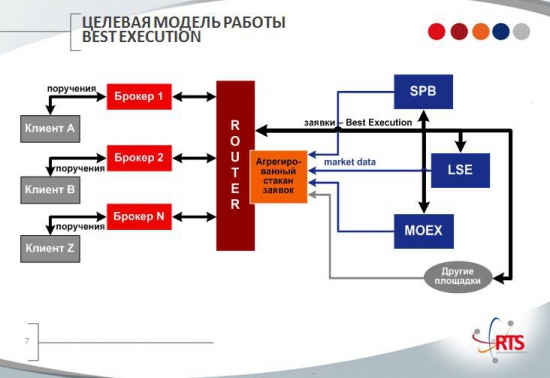

Деятельность кредитного брокера. Фото:myshared.ru

Желательно каждому человеку или фирме обращаться не к частному брокеру, а к специализированной организации, работающей официально и обладающей многочисленными контактами с банками.

Кредитные брокеры считаются востребованными и среди банковских организаций, так как они уверены в том, что те или иные клиенты являются платежеспособными и проверенными, а также повышается востребованность их услуг.

Виды

В России существует несколько разновидностей кредитных брокеров:

- работающие исключительно с частными лицами или представителями малого бизнеса, представленными обычно ИП, причем предлагаются для них кредиты, для которых не требуется наличие залога;

- предоставляющие услуги только владельцам бизнеса и крупным компаниям;

- ипотечные брокеры, работающие исключительно с людьми, желающими оформить ипотеку, при которой покупаемая недвижимость выступает в качестве залога.

Важно! Наиболее распространенными считаются специалисты, работающие с частными лицами, так как они могут рассчитывать на значительную целевую аудиторию.

Схема работы специалиста

Кредитный брокер предоставляет услуги по правильной последовательности действий:

- первоначально специалист тщательно изучает самого клиента, представленного потенциальным заемщиком, поэтому определяет его возраст, кредитную историю, доход и иные важные факторы;

- работа продолжается при наличии хорошей репутации, а если клиентом выступает жесткий неплательщик, то специалист обычно отказывается от сотрудничества;

- изучаются все кредитные программы, подходящие под запросы заемщика;

- они передаются на рассмотрение клиенту, причем совместно разбираются все варианты в соответствии с их условиями и требованиями, чтобы выбрать действительно оптимальный вид кредита;

- подготавливаются при поддержке брокера необходимые для оформления займа документы;

- если банк отказывает в выдаче займа, то рассматриваются другие варианты;

- если кредит будет одобрен, то брокер рассчитывает все расходы по нему, а также рассказывает принцип формирования графика платежей;

- перечисляются специалисту средства в качестве оплаты его услуг.

Чем помогает кредитный брокер, расскажет это видео:

Плата может быть представлена фиксированной суммой средст

Кредитный брокер — это кто такой

Сбор пакета документов, выбор программы с подходящими условиями – это всё связано с оформлением кредита, вне зависимости от разновидности. Многие люди путаются в нюансах этой процедуры. Все необходимые вопросы легко решить, если помогает кредитный брокер. Это посредник, который проведёт консультации, и не только.

Кто такие кредитные брокеры

Благодаря участию кредитных брокеров любые предложения по займу становятся выгоднее, доступнее. При их участии процедура оформления всех документов происходит гораздо быстрее. По сути, кредитные брокеры становятся посредниками, за отдельную плату подбирающими оптимальные условия для клиента.

Кредитный брокер оказывает посреднические услуги

Шансы на успех увеличиваются при подключении к делу посредника, хотя это не значит, что заём будет оформлен именно в организации, выбранной гражданином изначально. Далее расскажем, как работают кредитные брокеры.

В чём конкретно заключается деятельность специалистов

Суть работы состоит в заключении агентских договоров, с участием сразу нескольких организаций. Именно благодаря доступу сразу к нескольким кредитным договорам такие специалисты готовы предложить клиентам лучший вариант.

Здесь есть несколько нюансов:

- Кредитные брокеры собирают подробную информацию относительно факторов, учитываемых банками при рассмотрении заявок, в первую очередь.

- Оказывается полная поддержка на этапе сбора, оформления документов.

- Когда это необходимо даётся указание по всем подводным камням, содержащимся в договоре.

Что часто способствует дополнительной экономии.

Что часто способствует дополнительной экономии. - В качестве оплаты они берут либо фиксированную цену, либо определённый процент от общей суммы кредита.

Вариант с фиксированной стоимостью получил в нашей стране более широкое распространение. Вот и стало понятно, кто такие брокеры по кредитам.

Кредиты с открытыми просрочками: как могут помочь

Кредитные брокеры могут стать последним доступным вариантом для тех, кто в других банках и организациях постоянно получает только отрицательные ответы.

Открытые просрочки относятся к проблемам, с которыми такие специалисты справляются легко и быстро. Конечно, существует вариант с реструктуризацией кредита. Но крупные финансовые учреждения редко соглашаются идти на уступки клиентам, у которых есть открытые просрочки. А кредитный брокер помогает найти выход даже из такой сложившейся ситуации. К примеру, можно найти программу кредитования с более выгодными условиями, оформить рефинансирование.

О помощи при получении кредитов

Благодаря участию кредитных брокеров клиенты экономят время и нервы.

- Помощь при оформлении займов даже с плохой кредитной историей.

- Представление интересов клиентов при взаимодействии с банками.

- Оспаривание незаконных сделок, дополнительных комиссий.

Брокер помогает выбрать оптимальный вариант кредита

Главное – помнить о том, что нормальные брокеры никогда не будут использовать в своей работе методы, нарушающие действующее законодательство. Количество «чёрных» брокеров на рынке тоже большое. Но из-за их деятельности возникает вероятность того, что будет применена уголовная ответственность.

О «Чёрных Брокерах» и мошенниках

У белых кредитных брокеров имеется несколько главных признаков:

- Официальная работа.

- Применение только законных методов.

- Соблюдение профессиональной этики.

Такие специалисты часто вступают в профессиональные ассоциации. Они никогда не согласятся на подделку документов, другие виды подлога. И отказываются от использования ложных сведений. Посредники честно скажут клиенту, если уровень платёжеспособности вызывает серьёзные опасения.

Они никогда не согласятся на подделку документов, другие виды подлога. И отказываются от использования ложных сведений. Посредники честно скажут клиенту, если уровень платёжеспособности вызывает серьёзные опасения.

Цена услуг прописывается в специальных прайс-листах. Перечисление денег происходит только после того, как клиенту удалось получить кредит. Обязательное условие – наличие аккредитации, соответствующих сертификатов на работу в сфере.

А вот методы работы чёрных брокеров вызывают большие сомнения:

- Подделка печатей и документов.

- Привлечение подставных поручителей.

- Использование данных из чужих паспортов.

Из-за этого велика вероятность навсегда испортить кредитную историю, быть привлечённым к уголовной ответственности. Услуга часто оценивается в 25% от стоимости займа. Городской офис чаще всего отсутствует, как и телефон. Часто поступает просьба сразу оплатить услугу, и только потом приступать к дальнейшим действиям.

Особенности российского законодательства

На территории нашей страны не было введено закона, который рассказывал бы всё о деятельности кредитных брокеров, описывал бы их обязанности, права, особенности заключения договоров. Отсутствует и надзорный орган, который мог бы контролировать работу. Можно опираться лишь на смежные нормативные акты, когда речь идёт о подобных сферах.

Не стоит связываться с сомнительными брокерами

Процент кредитного брокера

Если цена измеряется в процентах, то она может составлять от 1 до 5% от общей стоимости кредита. Оплата не производится, если ни одна из заявок не была одобрена. Иногда применяется смешанная схема. То есть, клиенты сами могут выбирать, платить фиксированную сумму, или же измерять всё в процентах. Можно разделять компоненты по предлагаемым услугам, разным их спектрам. К примеру, консультация будет стоить фиксированную сумму, а посредническая деятельность обойдётся в процентах.

В чём преимущества сотрудничества с кредитными брокерами

Главные достоинства привлечения такого специалиста – создание конструктивного диалога с банками. И возможность оформить рефинансирование на выгодных условиях, когда это допустимо. Благодаря этому заёмщики восстанавливают платёжеспособность, возвращаются к обычной и размеренной жизни.

И возможность оформить рефинансирование на выгодных условиях, когда это допустимо. Благодаря этому заёмщики восстанавливают платёжеспособность, возвращаются к обычной и размеренной жизни.

Рекомендации по поиску подходящих специалистов

В интернете существует множество предложений от тех, кто работает в данной сфере. Чем крупнее город – тем больше будет фирм, способных ответить на заявку клиента. Изучение отзывов бывших реальных клиентов помогает разобраться в сложившейся ситуации. Рекомендуется сразу определиться со списком вопросов и результатом, которого требуется достичь. От этого может зависеть список используемых инструментов.

Получение займов с недвижимости в форме залогов – одна из услуг, которая приобрела популярность в последнее время. Ведь с таким видом кредитования связано большое количество всевозможных рисков.

Необходимо анализировать большое количество информации для правильного выбора. Кредитные брокеры помогут провести исследования, расскажут обо всех нюансах заключения сделки. Потому действовать дальше будет легче.

Потому действовать дальше будет легче.

Заключение

Большинство компаний, предлагающих брокерские услуги, предлагают возможность оставить заявку по интересующему продукту на официальном сайте. Остаётся только заполнить строки информацией о самом клиенте и займе, который его интересует. После этого гражданину смогут подобрать условия, которые можно назвать оптимальными. Специалист оказывает помощь на всех этапах оформления договора. При необходимости будут представлены и альтернативные варианты. Брокеры всегда готовы провести переговоры в поисках оптимального решения.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦАДля работы анкеты необходимо включить JavaScript в настройках браузера

Кредит через брокера — помощь в получении + как все оформляется и последствия

Обман брокерами MaxiServices LTD осуществляется сразу через 5-10 отдельных псевдоброкерских компаний. Да, на данный момент, уже удалось найти не менее 14 мошеннических сайтов, которые увязаны на это юридическое лицо.

Да, на данный момент, уже удалось найти не менее 14 мошеннических сайтов, которые увязаны на это юридическое лицо.

Введение

Для начала поговорим о том, как работает брокерская платформа, получившая официальную регистрацию и лицензию. В России собственный законодательный регламент, устанавливающий порядок работы брокерских компаний. А именно:

- 185 ФЗ.

- 414 ФЗ.

- 325 ФЗ.

- Указания и приказы Банка России.

- Другая нормативно-правовая документация.

В любой нормальной стране, брокерская деятельность контролируется и лицензируется регуляторами. Регулятором может быть Центробанк той страны, где зарегистрирована компания. Это как раз наш случай. В России есть 1 регулятор, и это Центробанк РФ. Других регуляторов у нас нет, следовательно, и выдавать лицензии по закону другие организации и компании не могут. Важно понимать, что речь исключительно о брокерской деятельности и той работе, которая прямо связана с биржами и рынками.

В США есть несколько центров управления и контроля. Например регистрацией и контролем занимаются в SEC, это комиссия по ценным бумагам. При этом, возможность лицензирования передана отдельной ассоциации, под названием NASD. Правда особой свободы у них нет, так как они в прямом подчинении у комиссии по ценным бумагам и биржам.

И это еще далеко не все организации и государственные службы, которые занимаются контролем в США. Важно понимать, что регуляция там тоже есть. И в странах ЕС существуют аналоги.

В России же единственным мегарегулятором является Центробанк. И только он может выдавать и аннулировать лицензии брокерских компаний. Соответственно, если вы выбираете брокерскую компанию, то в обязательном порядке нужно проверять количество лицензий. И не на сайте брокера (ведь подделать можно что угодно). А на официальном портале ЦБ в соответствующем реестре. Если компания там есть, значит по меньшей мере, при возникновении конфликта вы сможете написать соответствующую жалобу. Если же компании там нет, то и пользоваться их услугами не стоит.

Если же компании там нет, то и пользоваться их услугами не стоит.

Тем, кто уже работает с брокерскими компаниями из ЕС и США эта информация очевидна. Но мы говорим сегодня исключительно про тех людей, кто имеет накопления, но не разбирается в тонкостях, не только финансового, но и юридического плана. До тех пор, пока вы не разберетесь с этими тонкостями и нюансами, пользуйтесь простым универсальным правилом. Если у брокера нет лицензии от ЦБ, значит эта компания вам не нужна. И деньги им отдавать не стоит, ни при каких обстоятельствах.

Теперь о самой компании MaxiServices LTD.

Что за компания?

MaxiServices LTD это лишь одно юридическое лицо, которое управляет одноименной брокерской компании. Они зарегистрировались в 2017 году на островном оффшоре под названием Сент-Винсент и Гренадины. При этом ранее, компания была зарегистрирована в Ангилье. Правда проблема в том, что есть официальное заявление от государственных органов этой самоуправляемой территории о том, что в их юрисдикции этой брокерской компании нет. Соответственно, брокерская платформа уже с самого начала вводила своих пользователей в заблуждение. Но дело даже не в этом. Фактически, весь сайт ориентирован на русскоязычную аудиторию. Следовательно, целевой аудиторией для них являются граждане:

Соответственно, брокерская платформа уже с самого начала вводила своих пользователей в заблуждение. Но дело даже не в этом. Фактически, весь сайт ориентирован на русскоязычную аудиторию. Следовательно, целевой аудиторией для них являются граждане:

- Украины.

- России.

- Беларуси.

- Казахстана и других стран бывшего СССР.

И вот тут назревает первая проблема. Если компания не регулируется на территории этих стран, то и работать с клиентами она права не имеет. Ведь это прямое нарушение законодательства. Но мошенникам закон не писан, они вполне довольны той ситуацией, которая сложилась.

На базовом сайте брокерской платформы размещен некий документ, подтверждающий факт регистрации в оффшоре. Выдали эту бумагу в октябре 2017 года с номером 1639 CTD 2017. Проблема в том, что это не лицензия, а простой сертификат. Фактически, документ, размещены под видом «лицензии», на самом деле является обычной бумагой, подтверждающей регистрацию иностранной компании на территории Saint Vincent and the Grenadines, не более того.

На вышеупомянутой островной оффшорной территории есть собственный регулятор под названием FSA. Его можно сравнить с CySEC на Кипре. Организации подобного рода хоть и являются регуляторами, со своей работой справляются не самым лучшим образом. Поэтому у них регистрируются разного рода мошенники, несмотря на то, что они пытаются постоянно усиливать контроль и усложнять схему лицензирования.

Но даже тут представители MaxiServices LTD не стали ничего делать. У них нет лицензии даже от оффшорного регулятора FSA, что немного странно. Ведь для регистрации не нужно собирать большое количество бумаг:

- Представительство в регионе

- Данные номинального директора (можно нанять местного).

- Справка о том, что у брокерской компании есть местный счет.

- Данные членов совета директоров.

- Информация об учредителях.

- Внутренний регламент.

Однако, даже это сделано не было. Получается, что единственная гарантия брокерской компании в том, что они зарегистрировали фирму на острове. Всё, на этом гарантии заканчиваются.

Всё, на этом гарантии заканчиваются.

Что предлагают в MaxiServices LTD?

Представители брокерской компании попытались создать некое подобие полноценной инфраструктуры:

- Отдельный информационный портал.

- Специальную платформу с советниками.

- Персональную поддержку.

- Собственные аналитические материалы.

Что до самих условий, то тут все предельно просто. Доступ к торгам клиент получает через фирменную платформу или через Meta Trader 4. Обмануть на собственной платформе труда не составит, а вот на МТ4 придется повозиться. На официальном сайте брокерской компании мы не нашли поставщиков ликвидности. Судя по всему их просто нет. А значит, манипулировать котировками сотрудники компании смогут и через Мета Трейдер 4. Ничего нового они в этом плане не изобрели.

Плюс к тому, клиентов привлекают различными акциями и бонусной политикой. Пополнение счета и вывод средств доступны как через банковские карты, так и посредством электронных кошельков. Счета здесь делятся сразу на 7 отдельных аккаунтов. И между ними распределяются 170 активов, в числе которых есть даже криптовалюты.

Счета здесь делятся сразу на 7 отдельных аккаунтов. И между ними распределяются 170 активов, в числе которых есть даже криптовалюты.

Кредитное плечо зависит от индивидуальных условий, предоставляемых держателю аккаунта. Но по данным из открытых источников это от 1 к 100 до 500. А кроме валютных пар тут есть еще и CFD-контракты.

Счета естественно делятся по размерам депозитов. Минимальный депозит это 500 долларов. На следующем аккаунте придется вложить 1 тысячу долларов депозитом. На стандартом счёте уже 5 тысяч долларов. Вслед за ним идет золотой аккаунт с минимальным депозитом 10 000 долларов. Ну и платиновый аккаунт это 40 тысяч долларов.

В принципе, условия для безымянной брокерской компании типичные. Но эта компания известна активностью своих сотрудников. Дело в том, что в свое время, один из крупных профильных порталов разместил разоблачение на эту брокерскую платформу. После чего посыпались жалобы, более того, некоторые страницы с отзывами про эту брокерскую компанию даже начали блокировать. Чего обычно не происходит. Эта история интересна сама по себе, ведь обычно такие проекты очень быстро закрываются, и отстаивать своё замаранное имя не спешат, так как в этом нет особого смысла.

Чего обычно не происходит. Эта история интересна сама по себе, ведь обычно такие проекты очень быстро закрываются, и отстаивать своё замаранное имя не спешат, так как в этом нет особого смысла.

Отзывы о компании

Отзывы о MaxiServices LTD сугубо негативные. Было бы странно ожидать чего-то другого. Например один из клиентов по имени Михаил вложил в качестве депозита 10 тысяч долларов. Работал он через собственную платформу брокера MaxiServices LTD. И в один прекрасный момент брокеры слили весь депозит игрока. Это произошло сразу после того, как Михаил отказался от одного из предложений менеджера, который занимался его сопровождением. Дело в том, что Михаилу предложили улучшенные условия для сотрудничества. Но для этого по заявлениям менеджера Марины ему нужно было внести еще 10 тысяч долларов, чтобы получить «специальный аккаунт». Михаил вежливо сообщил девушке о том, что пока у него возможности сделать еще 1 депозит нет, и он будет довольствоваться текущими условиям. Далее произошло следующее:

Далее произошло следующее:

- 2 дня после разговора Михаила с менеджером ничего интересного не происходило.

- На 3 сутки (ночью) кто-то зашел в личный кабинет и быстро слил весь депозит.

При том, что Михаил никому логин и пароль не передавал. Он обратился за помощью в техническую поддержку, но сотрудники сослались на правило в клиентском соглашении. Согласно этому правилу, Михаил сам несет ответственность за сохранность своих авторизационных данных.

Другие клиенты жалуются на то, что уже после первого депозита брокер постоянно названивает и предлагает внести еще денег. Настойчивости сотрудникам MaxiServices LTD не занимать, что и проявилось в их «войне с отзывами».

Предварительный итог: это мошенническая брокерская компания без лицензий, созданная или выходцами из РФ и стран СНГ, или их гражданами. При этом, реальных контактов мошенников так обнаружить и не удалось. А теперь перейдем к самому интересному.

«Они вам не брокеры»

MaxiServices LTD это всего 1 юридическое лицо, которое зарегистрировано в Сент-Винсент и Гренадинах. Вот только на деле, оказалось, что эта же компания управляет и другими мошенническими сайтами псевдоброкеров.

Вот только на деле, оказалось, что эта же компания управляет и другими мошенническими сайтами псевдоброкеров.

Выяснилось совершенно случайно. На проект MaxiServices уже было сделано около десятка разоблачений. Но внезапно, страницы с этими разоблачениями начали исчезать из поисковой выдачи Google. Неужели многомиллионная корпорация встала на защиту русскоговорящих мошенников, и стала специально удалять из выдачи все страницы, где была написана правда? На самом деле все интереснее. Дело в том, что в самих разоблачениях использовали:

- Логотипы.

- Скриншоты.

Материалы были взяты с оригинального сайта. Естественно, представители этой мошеннической брокерской конторы не смогли бы заблокировать сайты самостоятельно. Ведь ни один нормальный хостинг-провайдер не станет яростно защищать мошенников. И вот тут на вооружение взяли DMCA. До этого, подобными способами «борьбы» пользовались представители Фронтстокс и ММСИС. Но о них как-нибудь в следующий раз.

Дело в том, что по законодательству США, право на торговую марку охраняется законом. В России это тоже работает, но немного по другим правилам. Фактически, мошенники начали подавать жалобы в Google на те сайты, которые разоблачали их, с использованием логотипа. Сотрудники поисковой системы не разбираются в том, кто подает заявление и чем они занимаются. Если жалоба есть и удается установить факт нарушения, то сайт исключается из поисковой выдачи.

Что это значит: при вводе запроса отзывов об этой брокерской компании в Google, вы бы не натыкались на реальные отзывы. Потому что компания начала таким образом жаловаться на всех, кто хоть как-то нелицеприятно высказался в их сторону.

Вот только в этом рвении «погасить» всех, кто пытался донести до людей правду, представители MaxiServices LTD совершили серьезную ошибку. Потому что хоть они и не собираются вернуть деньги на финансовых рынках своим клиентам на одной площадке, то по поводу других к ним претензий бы не было. Потому что отсутствовала прямая связь. И вот этот прецедент жалоб стал фатальным, для представителей MaxiServices LTD. Потому что информация вскрылась, и оказалось, что под прикрытием этого юридического лица работает целая сеть мошеннических брокерских компаний.

Потому что отсутствовала прямая связь. И вот этот прецедент жалоб стал фатальным, для представителей MaxiServices LTD. Потому что информация вскрылась, и оказалось, что под прикрытием этого юридического лица работает целая сеть мошеннических брокерских компаний.

Проект Lumen

Этот сайт был запущен в качестве одного из элементов исследования Гарвардского университета. Именно при помощи этого сервиса и была выявлена связь сразу 15 разнообразных брокерских компаний, пересекающихся на MaxiServices LTD. Первым результатом поиска стали отчеты о жалобах по нарушению DMCA от компании MaxiServices LTD в отношении своего собственного брокера Макси Маркет. Но самое веселое началось дальше. Юридическое лицо MaxiServices LTD подавало жалобы по DMCA в компанию Google на всех, кто занимался разоблачением:

- X-Critical.

- Трейд Капитал Маркет.

- Турбофорекс.

- 770 Капитал.

- Супер Бинари.

- Trade All Crypto.

- UnMarkets.

- Strategy One и т.п.

Всех перечислять не будем, так как особого смысла в этом нет.

Возможно вы вспомните один из наших обзоров на другую брокерскую компанию, где разговор шел о взаимосвязи индексации и соглашений в виде картинок или пдф-файлов. Так вот, именно такую схему применяли мошенники, создавшие целую сеть брокерских мошеннических сайтов на базе MaxiServices LTD.

В принципе, такие жалобы легко обходить, что и произошло в дальнейшем. Но будьте предельно внимательны, прежде чем вкладывать деньги в какой-нибудь аналогичный проект. Проверяйте его через:

- 2-3 поисковые системы.

- Независимые агрегаторы отзывов.

В отличие от сайтов с разоблачениями, агрегаторы ничего не используют в качестве изображений. А значит, и заблокировать их по DMCA при всем желании у мошенников не получится.

Депозитные бонусы

Это один из популярных способов развода в таких проектах, перекочевавший из онлайн-казино. Если вы откроете сайт настоящего брокера и ознакомитесь с условиями, то цены вас могут неприятно удивить:

Если вы откроете сайт настоящего брокера и ознакомитесь с условиями, то цены вас могут неприятно удивить:

- Комиссии за бездействие.

- Процент от сделки.

- Дополнительная оплата за телефонные распоряжения.

- Абонентская плата за какие-то базовые услуги и т.п.

Да, по отдельности такие опции не сильно бьют по карману. Но в конечном итоге, вы на одних только комиссиях брокерской компании можете «сжечь» до 10-30% годовой прибыли. И это у официальных брокерских компаний, где нет проблем с потоком клиентов.

А брокеры-мошенники предлагают депозитные бонусы вплоть до 100% от суммы. Это фактически бесплатные деньги. И используется такая схема только в:

- Онлайн-казино.

- Бинарных опционах.

- Букмекерских конторах.

- Форекс-платформах.

Вся суть в том, что депозитный бонус это полу-легальный способ отчуждения ваших денег. Дело в том, что бонус нужно отыгрывать. Если в казино вы еще можете от него отказаться (в большинстве случае), то брокеры ничего подобного не предлагают. И внося сумму вы автоматически ее замораживаете на вывод. До тех пор, пока бонус не будет отыгран, деньги вывести не получится. Проблема в том, что условия для отыгрыша такие, что выполнить их просто физически невозможно.

И внося сумму вы автоматически ее замораживаете на вывод. До тех пор, пока бонус не будет отыгран, деньги вывести не получится. Проблема в том, что условия для отыгрыша такие, что выполнить их просто физически невозможно.

И это лишь 1 из способов отъема денежных средств у наивных клиентов. Мошеннические брокерские компании существуют в Рунете уже около 10 лет, и за это время, они успели разработать целый арсенал инструментов, которые они используют против наивных клиентов.

Заключение

MaxiServices LTD это типовой мошеннический проект, который прикрывает целую сеть аналогичных сайтов. Более того, создатели видимо слишком уверены в своих силах, раз занимаясь мошенничеством, они начали подавать жалобы на нарушение авторских прав. К счастью, это сыграло с ними злую шутку. И можно с уверенностью сказать о том, что MaxiServices LTD это не 1, и даже не 2 сайта, а целая сеть. У них шаблонные клиентские соглашения и везде прописаны смежные юридические лица. О чем рассказано в отдельном разоблачении этой компании, которое можно найти через любой поисковик.

Порядок возврата денег от брокеров подобного рода у нас в законодательстве не прописан. Но без помощи юриста вы вернуть деньги все-равно не сумеете. Обычно прибегают к процедуре опротестования транзакции. Подобная системе есть у международных платежных систем, под названием chargeback.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.

Как обманывают брокеры в получении кредита: Можно ли вернуть свои деньги

Обман брокерами MaxiServices LTD осуществляется сразу через 5-10 отдельных псевдоброкерских компаний. Да, на данный момент, уже удалось найти не менее 14 мошеннических сайтов, которые увязаны на это юридическое лицо.

Введение

Для начала поговорим о том, как работает брокерская платформа, получившая официальную регистрацию и лицензию. В России собственный законодательный регламент, устанавливающий порядок работы брокерских компаний. А именно:

В России собственный законодательный регламент, устанавливающий порядок работы брокерских компаний. А именно:

- 185 ФЗ.

- 414 ФЗ.

- 325 ФЗ.

- Указания и приказы Банка России.

- Другая нормативно-правовая документация.

В любой нормальной стране, брокерская деятельность контролируется и лицензируется регуляторами. Регулятором может быть Центробанк той страны, где зарегистрирована компания. Это как раз наш случай. В России есть 1 регулятор, и это Центробанк РФ. Других регуляторов у нас нет, следовательно, и выдавать лицензии по закону другие организации и компании не могут. Важно понимать, что речь исключительно о брокерской деятельности и той работе, которая прямо связана с биржами и рынками.

В США есть несколько центров управления и контроля. Например регистрацией и контролем занимаются в SEC, это комиссия по ценным бумагам. При этом, возможность лицензирования передана отдельной ассоциации, под названием NASD. Правда особой свободы у них нет, так как они в прямом подчинении у комиссии по ценным бумагам и биржам.

Правда особой свободы у них нет, так как они в прямом подчинении у комиссии по ценным бумагам и биржам.

И это еще далеко не все организации и государственные службы, которые занимаются контролем в США. Важно понимать, что регуляция там тоже есть. И в странах ЕС существуют аналоги.

В России же единственным мегарегулятором является Центробанк. И только он может выдавать и аннулировать лицензии брокерских компаний. Соответственно, если вы выбираете брокерскую компанию, то в обязательном порядке нужно проверять количество лицензий. И не на сайте брокера (ведь подделать можно что угодно). А на официальном портале ЦБ в соответствующем реестре. Если компания там есть, значит по меньшей мере, при возникновении конфликта вы сможете написать соответствующую жалобу. Если же компании там нет, то и пользоваться их услугами не стоит.

Тем, кто уже работает с брокерскими компаниями из ЕС и США эта информация очевидна. Но мы говорим сегодня исключительно про тех людей, кто имеет накопления, но не разбирается в тонкостях, не только финансового, но и юридического плана. До тех пор, пока вы не разберетесь с этими тонкостями и нюансами, пользуйтесь простым универсальным правилом. Если у брокера нет лицензии от ЦБ, значит эта компания вам не нужна. И деньги им отдавать не стоит, ни при каких обстоятельствах.

До тех пор, пока вы не разберетесь с этими тонкостями и нюансами, пользуйтесь простым универсальным правилом. Если у брокера нет лицензии от ЦБ, значит эта компания вам не нужна. И деньги им отдавать не стоит, ни при каких обстоятельствах.

Теперь о самой компании MaxiServices LTD.

Что за компания?

MaxiServices LTD это лишь одно юридическое лицо, которое управляет одноименной брокерской компании. Они зарегистрировались в 2017 году на островном оффшоре под названием Сент-Винсент и Гренадины. При этом ранее, компания была зарегистрирована в Ангилье. Правда проблема в том, что есть официальное заявление от государственных органов этой самоуправляемой территории о том, что в их юрисдикции этой брокерской компании нет. Соответственно, брокерская платформа уже с самого начала вводила своих пользователей в заблуждение. Но дело даже не в этом. Фактически, весь сайт ориентирован на русскоязычную аудиторию. Следовательно, целевой аудиторией для них являются граждане:

- Украины.

- России.

- Беларуси.

- Казахстана и других стран бывшего СССР.

И вот тут назревает первая проблема. Если компания не регулируется на территории этих стран, то и работать с клиентами она права не имеет. Ведь это прямое нарушение законодательства. Но мошенникам закон не писан, они вполне довольны той ситуацией, которая сложилась.

На базовом сайте брокерской платформы размещен некий документ, подтверждающий факт регистрации в оффшоре. Выдали эту бумагу в октябре 2017 года с номером 1639 CTD 2017. Проблема в том, что это не лицензия, а простой сертификат. Фактически, документ, размещены под видом «лицензии», на самом деле является обычной бумагой, подтверждающей регистрацию иностранной компании на территории Saint Vincent and the Grenadines, не более того.

На вышеупомянутой островной оффшорной территории есть собственный регулятор под названием FSA. Его можно сравнить с CySEC на Кипре. Организации подобного рода хоть и являются регуляторами, со своей работой справляются не самым лучшим образом. Поэтому у них регистрируются разного рода мошенники, несмотря на то, что они пытаются постоянно усиливать контроль и усложнять схему лицензирования.

Поэтому у них регистрируются разного рода мошенники, несмотря на то, что они пытаются постоянно усиливать контроль и усложнять схему лицензирования.

Но даже тут представители MaxiServices LTD не стали ничего делать. У них нет лицензии даже от оффшорного регулятора FSA, что немного странно. Ведь для регистрации не нужно собирать большое количество бумаг:

- Представительство в регионе

- Данные номинального директора (можно нанять местного).

- Справка о том, что у брокерской компании есть местный счет.

- Данные членов совета директоров.

- Информация об учредителях.

- Внутренний регламент.

Однако, даже это сделано не было. Получается, что единственная гарантия брокерской компании в том, что они зарегистрировали фирму на острове. Всё, на этом гарантии заканчиваются.

Что предлагают в MaxiServices LTD?

Представители брокерской компании попытались создать некое подобие полноценной инфраструктуры:

- Отдельный информационный портал.

- Специальную платформу с советниками.

- Персональную поддержку.

- Собственные аналитические материалы.

Что до самих условий, то тут все предельно просто. Доступ к торгам клиент получает через фирменную платформу или через Meta Trader 4. Обмануть на собственной платформе труда не составит, а вот на МТ4 придется повозиться. На официальном сайте брокерской компании мы не нашли поставщиков ликвидности. Судя по всему их просто нет. А значит, манипулировать котировками сотрудники компании смогут и через Мета Трейдер 4. Ничего нового они в этом плане не изобрели.

Плюс к тому, клиентов привлекают различными акциями и бонусной политикой. Пополнение счета и вывод средств доступны как через банковские карты, так и посредством электронных кошельков. Счета здесь делятся сразу на 7 отдельных аккаунтов. И между ними распределяются 170 активов, в числе которых есть даже криптовалюты.

Кредитное плечо зависит от индивидуальных условий, предоставляемых держателю аккаунта. Но по данным из открытых источников это от 1 к 100 до 500. А кроме валютных пар тут есть еще и CFD-контракты.

Но по данным из открытых источников это от 1 к 100 до 500. А кроме валютных пар тут есть еще и CFD-контракты.

Счета естественно делятся по размерам депозитов. Минимальный депозит это 500 долларов. На следующем аккаунте придется вложить 1 тысячу долларов депозитом. На стандартом счёте уже 5 тысяч долларов. Вслед за ним идет золотой аккаунт с минимальным депозитом 10 000 долларов. Ну и платиновый аккаунт это 40 тысяч долларов.

В принципе, условия для безымянной брокерской компании типичные. Но эта компания известна активностью своих сотрудников. Дело в том, что в свое время, один из крупных профильных порталов разместил разоблачение на эту брокерскую платформу. После чего посыпались жалобы, более того, некоторые страницы с отзывами про эту брокерскую компанию даже начали блокировать.Чего обычно не происходит. Эта история интересна сама по себе, ведь обычно такие проекты очень быстро закрываются, и отстаивать своё замаранное имя не спешат, так как в этом нет особого смысла.

Отзывы о компании

Отзывы о MaxiServices LTD сугубо негативные. Было бы странно ожидать чего-то другого. Например один из клиентов по имени Михаил вложил в качестве депозита 10 тысяч долларов. Работал он через собственную платформу брокера MaxiServices LTD. И в один прекрасный момент брокеры слили весь депозит игрока. Это произошло сразу после того, как Михаил отказался от одного из предложений менеджера, который занимался его сопровождением. Дело в том, что Михаилу предложили улучшенные условия для сотрудничества. Но для этого по заявлениям менеджера Марины ему нужно было внести еще 10 тысяч долларов, чтобы получить «специальный аккаунт». Михаил вежливо сообщил девушке о том, что пока у него возможности сделать еще 1 депозит нет, и он будет довольствоваться текущими условиям. Далее произошло следующее:

Было бы странно ожидать чего-то другого. Например один из клиентов по имени Михаил вложил в качестве депозита 10 тысяч долларов. Работал он через собственную платформу брокера MaxiServices LTD. И в один прекрасный момент брокеры слили весь депозит игрока. Это произошло сразу после того, как Михаил отказался от одного из предложений менеджера, который занимался его сопровождением. Дело в том, что Михаилу предложили улучшенные условия для сотрудничества. Но для этого по заявлениям менеджера Марины ему нужно было внести еще 10 тысяч долларов, чтобы получить «специальный аккаунт». Михаил вежливо сообщил девушке о том, что пока у него возможности сделать еще 1 депозит нет, и он будет довольствоваться текущими условиям. Далее произошло следующее:

- 2 дня после разговора Михаила с менеджером ничего интересного не происходило.

- На 3 сутки (ночью) кто-то зашел в личный кабинет и быстро слил весь депозит.

При том, что Михаил никому логин и пароль не передавал. Он обратился за помощью в техническую поддержку, но сотрудники сослались на правило в клиентском соглашении. Согласно этому правилу, Михаил сам несет ответственность за сохранность своих авторизационных данных.

Он обратился за помощью в техническую поддержку, но сотрудники сослались на правило в клиентском соглашении. Согласно этому правилу, Михаил сам несет ответственность за сохранность своих авторизационных данных.

Другие клиенты жалуются на то, что уже после первого депозита брокер постоянно названивает и предлагает внести еще денег. Настойчивости сотрудникам MaxiServices LTD не занимать, что и проявилось в их «войне с отзывами».

Предварительный итог: это мошенническая брокерская компания без лицензий, созданная или выходцами из РФ и стран СНГ, или их гражданами. При этом, реальных контактов мошенников так обнаружить и не удалось. А теперь перейдем к самому интересному.

«Они вам не брокеры»

MaxiServices LTD это всего 1 юридическое лицо, которое зарегистрировано в Сент-Винсент и Гренадинах. Вот только на деле, оказалось, что эта же компания управляет и другими мошенническими сайтами псевдоброкеров.

Выяснилось совершенно случайно. На проект MaxiServices уже было сделано около десятка разоблачений. Но внезапно, страницы с этими разоблачениями начали исчезать из поисковой выдачи Google. Неужели многомиллионная корпорация встала на защиту русскоговорящих мошенников, и стала специально удалять из выдачи все страницы, где была написана правда? На самом деле все интереснее. Дело в том, что в самих разоблачениях использовали:

На проект MaxiServices уже было сделано около десятка разоблачений. Но внезапно, страницы с этими разоблачениями начали исчезать из поисковой выдачи Google. Неужели многомиллионная корпорация встала на защиту русскоговорящих мошенников, и стала специально удалять из выдачи все страницы, где была написана правда? На самом деле все интереснее. Дело в том, что в самих разоблачениях использовали:

- Логотипы.

- Скриншоты.

Материалы были взяты с оригинального сайта. Естественно, представители этой мошеннической брокерской конторы не смогли бы заблокировать сайты самостоятельно. Ведь ни один нормальный хостинг-провайдер не станет яростно защищать мошенников. И вот тут на вооружение взяли DMCA. До этого, подобными способами «борьбы» пользовались представители Фронтстокс и ММСИС. Но о них как-нибудь в следующий раз.

Дело в том, что по законодательству США, право на торговую марку охраняется законом. В России это тоже работает, но немного по другим правилам. Фактически, мошенники начали подавать жалобы в Google на те сайты, которые разоблачали их, с использованием логотипа. Сотрудники поисковой системы не разбираются в том, кто подает заявление и чем они занимаются. Если жалоба есть и удается установить факт нарушения, то сайт исключается из поисковой выдачи.

Фактически, мошенники начали подавать жалобы в Google на те сайты, которые разоблачали их, с использованием логотипа. Сотрудники поисковой системы не разбираются в том, кто подает заявление и чем они занимаются. Если жалоба есть и удается установить факт нарушения, то сайт исключается из поисковой выдачи.

Что это значит: при вводе запроса отзывов об этой брокерской компании в Google, вы бы не натыкались на реальные отзывы. Потому что компания начала таким образом жаловаться на всех, кто хоть как-то нелицеприятно высказался в их сторону.

Вот только в этом рвении «погасить» всех, кто пытался донести до людей правду, представители MaxiServices LTD совершили серьезную ошибку. Потому что хоть они и не собираются вернуть деньги на финансовых рынках своим клиентам на одной площадке, то по поводу других к ним претензий бы не было. Потому что отсутствовала прямая связь. И вот этот прецедент жалоб стал фатальным, для представителей MaxiServices LTD. Потому что информация вскрылась, и оказалось, что под прикрытием этого юридического лица работает целая сеть мошеннических брокерских компаний.

Проект Lumen

Этот сайт был запущен в качестве одного из элементов исследования Гарвардского университета. Именно при помощи этого сервиса и была выявлена связь сразу 15 разнообразных брокерских компаний, пересекающихся на MaxiServices LTD. Первым результатом поиска стали отчеты о жалобах по нарушению DMCA от компании MaxiServices LTD в отношении своего собственного брокера Макси Маркет. Но самое веселое началось дальше. Юридическое лицо MaxiServices LTD подавало жалобы по DMCA в компанию Google на всех, кто занимался разоблачением:

- X-Critical.

- Трейд Капитал Маркет.

- Турбофорекс.

- 770 Капитал.

- Супер Бинари.

- Trade All Crypto.

- UnMarkets.

- Strategy One и т.п.

Всех перечислять не будем, так как особого смысла в этом нет.

Возможно вы вспомните один из наших обзоров на другую брокерскую компанию, где разговор шел о взаимосвязи индексации и соглашений в виде картинок или пдф-файлов. Так вот, именно такую схему применяли мошенники, создавшие целую сеть брокерских мошеннических сайтов на базе MaxiServices LTD.

Так вот, именно такую схему применяли мошенники, создавшие целую сеть брокерских мошеннических сайтов на базе MaxiServices LTD.

В принципе, такие жалобы легко обходить, что и произошло в дальнейшем. Но будьте предельно внимательны, прежде чем вкладывать деньги в какой-нибудь аналогичный проект. Проверяйте его через:

- 2-3 поисковые системы.

- Независимые агрегаторы отзывов.

В отличие от сайтов с разоблачениями, агрегаторы ничего не используют в качестве изображений. А значит, и заблокировать их по DMCA при всем желании у мошенников не получится.

Депозитные бонусы

Это один из популярных способов развода в таких проектах, перекочевавший из онлайн-казино. Если вы откроете сайт настоящего брокера и ознакомитесь с условиями, то цены вас могут неприятно удивить:

- Комиссии за бездействие.

- Процент от сделки.

- Дополнительная оплата за телефонные распоряжения.

- Абонентская плата за какие-то базовые услуги и т.

п.

п.

Да, по отдельности такие опции не сильно бьют по карману. Но в конечном итоге, вы на одних только комиссиях брокерской компании можете «сжечь» до 10-30% годовой прибыли. И это у официальных брокерских компаний, где нет проблем с потоком клиентов.

А брокеры-мошенники предлагают депозитные бонусы вплоть до 100% от суммы. Это фактически бесплатные деньги. И используется такая схема только в:

- Онлайн-казино.

- Бинарных опционах.

- Букмекерских конторах.

- Форекс-платформах.

Вся суть в том, что депозитный бонус это полу-легальный способ отчуждения ваших денег. Дело в том, что бонус нужно отыгрывать. Если в казино вы еще можете от него отказаться (в большинстве случае), то брокеры ничего подобного не предлагают. И внося сумму вы автоматически ее замораживаете на вывод. До тех пор, пока бонус не будет отыгран, деньги вывести не получится. Проблема в том, что условия для отыгрыша такие, что выполнить их просто физически невозможно.

И это лишь 1 из способов отъема денежных средств у наивных клиентов. Мошеннические брокерские компании существуют в Рунете уже около 10 лет, и за это время, они успели разработать целый арсенал инструментов, которые они используют против наивных клиентов.

Заключение

MaxiServices LTD это типовой мошеннический проект, который прикрывает целую сеть аналогичных сайтов. Более того, создатели видимо слишком уверены в своих силах, раз занимаясь мошенничеством, они начали подавать жалобы на нарушение авторских прав. К счастью, это сыграло с ними злую шутку. И можно с уверенностью сказать о том, что MaxiServices LTD это не 1, и даже не 2 сайта, а целая сеть. У них шаблонные клиентские соглашения и везде прописаны смежные юридические лица. О чем рассказано в отдельном разоблачении этой компании, которое можно найти через любой поисковик.

Порядок возврата денег от брокеров подобного рода у нас в законодательстве не прописан. Но без помощи юриста вы вернуть деньги все-равно не сумеете. Обычно прибегают к процедуре опротестования транзакции. Подобная системе есть у международных платежных систем, под названием chargeback.

Обычно прибегают к процедуре опротестования транзакции. Подобная системе есть у международных платежных систем, под названием chargeback.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.

Кредитный брокер – кто это простыми словами, какие функции выполняет брокер

Кредитный брокер – организация-посредник между клиентом и банком, участвующая в оформлении договора кредитования. С одной стороны, брокер помогает заемщику подобрать наиболее выгодные условия по кредитам, снижает риск отказа, ускоряет процесс оформления договора и получения средств. С другой, осуществляя первичную проверку, предоставляет банкам клиентов, соответствующих требованиям.

Как правило, параллельно брокерская организация сотрудничает с несколькими страховыми компаниями, что позволяет получить оптимальные условия по страхованию.

Также организация может заключить договор с агентствами по недвижимости, оценочными компаниями, автосалонами. Независимо от типа кредита (ипотека, потребительский кредит, автокредит), брокер поможет не только найти банк, но и привлечет поставщиков иных услуг, снимая эти обязанности с заемщика (например, найдет оценщика при ипотеке или автосалон при автокредитах).

Также организация может заключить договор с агентствами по недвижимости, оценочными компаниями, автосалонами. Независимо от типа кредита (ипотека, потребительский кредит, автокредит), брокер поможет не только найти банк, но и привлечет поставщиков иных услуг, снимая эти обязанности с заемщика (например, найдет оценщика при ипотеке или автосалон при автокредитах).Брокерское посредничество в кредитной сфере нужно разделить:

- Услуги по кредитованию физических лиц в банках, микрофинансовых организациях.

- Посредничество в сфере кредитования предприятий.

- Ипотечное брокерство (узконаправленный сегмент услуг).

Таким образом, клиентом брокера может выступать физическое или юридическое лицо. Сразу в одном месте заемщик получает квалифицированную финансовую консультацию и выбирает из различных вариантов кредитных продуктов от нескольких банков.

Схема взаимодействия брокера с банками и клиентами

Задачи кредитного брокера:

- Заключает соглашение о сотрудничестве с банковскими учреждениями.

- Самостоятельно ищет клиентов путем размещения информации о своих услугах через СМИ (например, в сети Интернет).

- Специалист проверяет полученную от клиента информацию, так как если от него в кредитные учреждения будут попадать некачественные заявки – брокер утратит доверие банковской организации-партнера.

- Помогает заемщику подобрать оптимальную кредитную программу с учетом особенностей самого клиента (кредитная история, уровень доходов, их официальность).

- Помогает при сборе документов, проверяет правильность их заполнения и после этого направляет заявку в выбранный ранее банк. Помимо этого, брокер формирует графики погашения для сравнения, рассчитывает сумму сопутствующих расходов.

- Специалисты брокерской конторы могут совместно с сотрудниками банка сопровождать сделку в случае необходимости (чаще всего это верно для ипотечного кредитования).

- Организация-посредник получает комиссионный доход за свое участие.

Посреднические услуги в финансовой сфере очень распространены, они помогают обеим сторонам сделки (банку и клиенту) сэкономить время и найти наиболее подходящего партнера. Например, компания «Кредитмарт» сотрудничает с крупнейшими банками РФ: «ЮниКредит Банк», «Райффайзенбанк», Сбербанк, «Совкомбанк», «Дельтакредит», «Открытие» и другими. Помимо этого, брокер предлагает онлайн-аккредитацию, содействует в кредитовании физических лиц или бизнеса.

Например, компания «Кредитмарт» сотрудничает с крупнейшими банками РФ: «ЮниКредит Банк», «Райффайзенбанк», Сбербанк, «Совкомбанк», «Дельтакредит», «Открытие» и другими. Помимо этого, брокер предлагает онлайн-аккредитацию, содействует в кредитовании физических лиц или бизнеса.

Материалы по теме:

ДАТА ПУБЛИКАЦИИ: 14.03.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

какую помощь оказывают в получении кредита, отзывы

Количество кредитных предложений на рынке постоянно увеличивается, что создает определенные сложности для граждан при выборе оптимального банковского продукта. Нередко люди даже не могут определиться с самим банком, поэтому им требуются профессиональные консультации.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (495) 725-58-91. Это быстро и бесплатно!

Это быстро и бесплатно!

Оптимальным считается пользоваться услугами кредитных брокеров, которые при этом должны грамотно выбираться, так как имеется возможность столкнуться с мошенниками.

Понятие кредитного брокера

Кредитный брокер представляет собой официального посредника, хорошо разбирающегося в многочисленных банковских предложениях, поэтому за определенное вознаграждение предлагает гражданам возможность помочь выбрать оптимальный вариант.

Также часто брокеры напрямую сотрудничают с работниками банка, поэтому могут договориться с ними, чтобы оформить кредит даже для человека с низким официальным доходом или с плохой кредитной историей.

Как только специалист найдет нужное предложение и договориться с банком, его клиенту достаточно будет только прийти в организацию, чтобы подписать кредитный договор.

Чем занимается кредитный брокер?

Не всегда брокеры действительно могут помочь, так как если у человека имеются открытые просрочки, то рассчитывать на оформление нового займа по выгодным условиям не следует.

Дополнительно учитывается, то на рынке нередко встречаются черные брокеры. Они представлены крупными мошенниками, которые зарабатывают на обмане граждан. Имеются определенные советы, с помощью которых можно действительно определить черных брокеров.

К ним относится:

- в интернете нет информации о работе организации;

- отсутствует у фирмы св-во о регистрации или какие-либо лицензии и другие официальные бумаги;

- нет городского телефона;

- все услуги являются платными, причем даже обычные консультации;

- настаивают брокеры на оплате услуг до их оказания.

Перед тем, как обратиться к какой-либо компании, следует тщательно проверить ее, чтобы убедиться, что она работает официально, а также имеются довольные клиенты.

В чем заключается помощь

Если обратиться действительно к брокерским фирмам, то это гарантирует для граждан получения определенных преимуществ. К ним относится:

- представляются консультации обо всех этапах оформления кредита;

- дается информация о том, как быстро получить данные о кредитной истории конкретного человека;

- ими определяются разные причины, по которым может быть получен гражданином отказ в кредитовании;

- оценивается рациональность получения того или иного вида кредита;

- если выявляется, что оформление нового займа считается невыгодным или слишком тяжелым для конкретного человека, то специалисты не будут оказывать услуги, так как они должны быть уверены, что их клиент будет уплачивать средства по займу, а иначе с ними перестанут сотрудничать банки;

- рационально оцениваются все предложения банков на рынке, что позволяет выбрать оптимальный вариант для человека с учетом его требований и желаний;

- оказывается помощь в подготовке документов, которые требуются банкам для оформления кредита;

- помогают сформировать разные бумаги, на основании которых доказывается, что человек является платежеспособным, имеет хорошую кредитную историю или соответствует другим требованиям организации;

- если у человека имелись в прошлом просрочки или иные проблемы с погашением кредита, то брокер может найти организацию, которая лояльно относится к такой кредитной истории потенциального заемщика;

- подбирается программа кредитования с учетом дохода и иных характеристик заемщика;

- помогает специалист разобраться во всех особенностях кредитного договора, что обеспечит отсутствие дополнительных комиссий или иных платежей.

Что советуют кредитные брокеры заемщикам, расскажет это видео:

Многие люди положительно отзываются о работе кредитных брокеров, так как нередко они действительно помогают получить выгодный кредит.

Как осуществляется сотрудничество

Сотрудничество с кредитными брокерами осуществляется в последовательных этапах:

- выбирается оптимальная компания;

- специалист оценивает финансовое состояние и иные характеристики клиента, чтобы определить возможность для него оформить дополнительный кредит;

- подбираются оптимальные варианты кредитования, которые рассматриваются клиентом;

- гражданин самостоятельно выбирает наиболее интересные условия, после чего брокер помогает клиенту с оформлением займа;

- заемщик подписывает соглашение с банком, после чего получает нужную сумму в кредит;

- уплачиваются средства кредитному брокеру в виде оплаты его услуг.

Оплата услуг может осуществляться в выплате заранее оговоренной суммы средств, а также она может напрямую зависеть от выданной суммы в кредит.

Имеется ли выгода и целесообразность обращения

Обычно воспользоваться помощью кредитных брокеров предпочитают люди, которые обладают плохой кредитной историей или не могут самостоятельно определиться с оптимальным банковским предложением.

Зачем нужен кредитный брокер, смотрите в этом видео:

При открытых просрочках даже специалисты не смогут помочь гражданам, поэтому обычно они отказывают в сотрудничестве. Профессионалы самостоятельно сначала оценивают финансовое положение гражданина, чтобы убедиться, что он действительно сможет уплачивать займы.

Если у него нет официальных доходов или какого-либо имущества, которое может передаваться в залог банку, то обычно брокеры отказываются сотрудничать.

Отзывы

Брокерские компании работают в большом количестве в различных крупных городах. Перед обращением в любую организацию надо найти о ней информацию в интернете, чтобы почитать отзывы и убедиться в том, что компания работает действительно официально, поэтому не придется встречаться с мошенничеством.

Отзывы могут быть не только положительными, но и отрицательными, поэтому надо оценить все имеющиеся отклики. Если об одной фирме имеется слишком много негативных комментариев, то можно говорить о том, что в ней работают непрофессионалы, которые не могут справиться со своими обязанностями.

Нередко отзывы даже помогают определить черных брокеров, так как люди гневно описывают, какие применяются мошеннические схемы теми или иными фирмами. Это позволяет предотвратить других людей от траты средств.

Работа кредитных брокеров практически не описывается в законодательстве, поэтому надо ориентироваться на разные статьи ГК, имеющие отношение непосредственно к процессу кредитования.

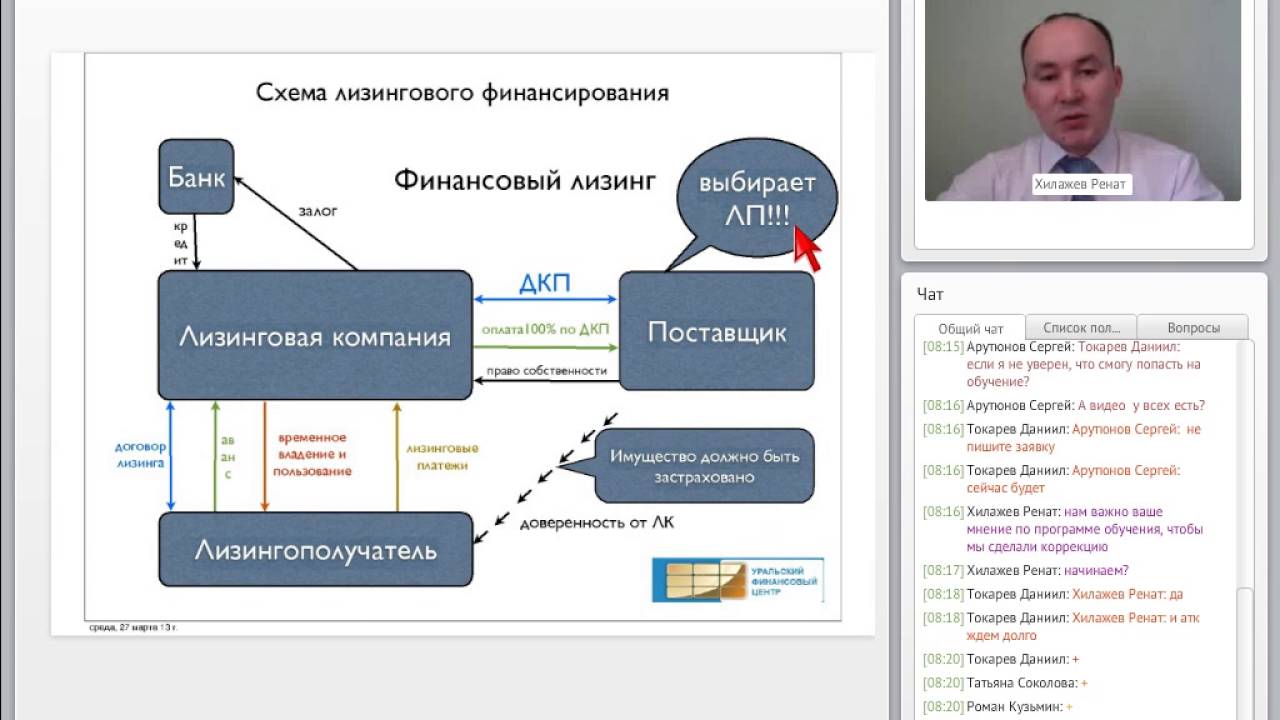

Схема работы с брокером.

Заключение

Таким образом, кредитные брокеры оказывают многочисленные услуги клиентам. Они могут действительно помочь с выбором оптимального вида кредита, а также помогут собрать необходимую документацию.

При этом важно грамотно выбирать компанию, ориентируясь на многочисленные отзывы в интернете, что позволит избежать сотрудничества с мошенниками. Важно, чтобы оплата производилась только после оказания услуг, а также не допускается взимание средств за предоставление только простых консультаций.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (495) 725-58-91 (Москва)

+7 (812) 317-55-21 (Санкт-Петербург)

Это быстро и бесплатно!

Строительный заем | Как они работают?

Почему кредиты на строительство такие сложные?

Строительство дома — это сложный процесс, в котором задействованы несколько сторон, включая строителей, подрядчиков, кредиторов, юристов, бухгалтеров, инспекторов по количеству и совет.

При таком большом количестве людей, вовлеченных в процесс, всегда есть вероятность сбоя коммуникации, и что-то может пойти не так.

Получение разрешения на получение ссуды на строительство — это половина дела, поскольку большинство ипотечных брокеров и банковских служащих не понимают этого процесса.

Ознакомьтесь с этим пошаговым руководством по сборке для получения дополнительной информации.

Примите реальность и оправдайте ожидания

Каждый кредитор обрабатывает ссуду определенным образом. При использовании обычной ссуды зачастую легко получить ее и своевременно одобрить.

Что касается ссуды на строительство, то эта система зачастую плохо спроектирована и управляется неопытным персоналом в банках.

Кредитные документы обычно теряются, а кредитным сотрудникам часто не хватает навыков общения, что приводит к недопониманию и задержкам.

Наша задача как вашего ипотечного брокера — устранять эти проблемы по мере их возникновения и, по возможности, предотвращать их возникновение в первую очередь.

Независимо от того, к какому кредитору вы обращаетесь, вам потребуется немного терпения!

В результате ссуды на строительство часто оформляются с большим количеством ошибок. Сумма кредита может быть неверной или может быть отложена из-за постоянных изменений.

Грант HomeBuilder на сумму 25000 долларов США

Федеральное правительство объявило о выделении гранта в размере 25 000 долларов на строительство нового дома или ремонт существующего дома.

Грант предоставляется покупателям и домовладельцам, подписавшим контракт до 31 декабря 2020 года.

Вы можете просмотреть полные критерии отбора на нашей странице HomeBuilder.

Грант может быть использован с другими федеральными грантами и грантами штата, такими как Схема первого депозита жилищного займа и Грант первого домовладельца.

Изменения государственной пошлины Нового Южного Уэльса

Правительство Нового Южного Уэльса (NSW) решило внести временные изменения в освобождение от гербового сбора для первых покупателей жилья.

С 1 августа 2020 года правительство Нового Южного Уэльса увеличило порог освобождения от гербового сбора для первых покупателей дома с 650 000 до 800 000 долларов для вновь построенных домов и с 350 000 до 400 000 долларов для пустующих земель.

Прочтите нашу страницу об изменении гербовых сборов Нового Южного Уэльса для получения дополнительной информации.

Как работают ссуды на строительство?

Когда вы подаете заявку на ссуду, кредитору потребуется копия строительного контракта / тендера и планы.

Они попросят своего оценщика оценить стоимость недвижимости после завершения строительства и оценит ваш ссуду как меньшую из следующих величин: цена земли плюс стоимость строительства или стоимость завершения.

Если вы строите инвестиционную недвижимость, некоторые даже примут во внимание будущий доход от аренды, который может значительно улучшить вашу способность заимствования.

Как только ваш кредит будет одобрен, кредитор выдаст вам кредитное предложение, которое вы должны подписать и вернуть, как и в случае любого другого жилищного кредита.

Когда ваш строитель будет готов начать получать платежи из банка, ему нужно будет предоставить дополнительные документы, такие как окончательные утвержденные советом планы, его страхование и график использования.

Как вы требуете, чтобы банк заплатил напрямую строителю?

- Строитель пришлет вам счет.

- Затем вы заполните и подпишите форму запроса на выборку средств (ее можно получить у вашего кредитора).

- Отправьте форму запроса на выборку и счет в строительный отдел вашего кредитора.

- Кредитор может потребовать проведения оценки для подтверждения уже выполненных работ.

- Как правило, средства будут переданы вашему строителю в течение пяти рабочих дней.

- Повторите этот процесс для каждого промежуточного платежа, требуемого строителем.

Для получения дополнительной информации ознакомьтесь со страницей этапов строительства.

Убедитесь, что каждый этап завершен перед выполнением запроса на выборку

На каждом этапе строительства рекомендуется пройти пошаговое руководство, чтобы убедиться, что объект строится в соответствии со спецификациями и качеством.

Вы можете рассмотреть вопрос о найме консультанта по строительству, чтобы быть уверенным, что углы не были обрезаны.

Это особенно важно на стадии практического завершения или последней выборки: не подписывайтесь по последней выборке, пока вы не будете удовлетворены.

Изменения в договоре на строительство

Знаете ли вы, что если вы сделаете поправку со строителем, и цена контракта изменится всего на 100 долларов, кредитору, возможно, придется заново оценить ссуду?

Это может добавить 6-недельную задержку к вашему строительству, а также может взиматься надбавка со стороны строителя!

Так как же избежать изменений, вызывающих проблемы с жилищным кредитом?

- Убедитесь, что контракт на строительство, который вы предоставляете кредитору, является окончательным полным контрактом.

- Если вы внесете какие-либо небольшие изменения, попробуйте оплатить их из собственных средств или попросите строителя возместить вам любые скидки после завершения строительства.

- При любых значительных изменениях вам необходимо уведомить банк, а затем дать банку до одного месяца на повторную оценку вашей ссуды.

- «Keep it simple» очень хорошо работает с банками! Если вы продолжите вносить изменения, ожидайте значительных задержек.

Прочие второстепенные котировки

Довольно часто люди нанимают подрядчиков для выполнения других работ, таких как озеленение, подключение к инженерным сетям, бассейны или строительные работы.

Постарайтесь, чтобы все эти незначительные расценки были включены в договор на строительство, а затем пусть за них заплатит строитель.

Это может не сработать для строителя, поэтому обсудите это с нами и вашим строителем, прежде чем выбирать наилучший вариант.

Иногда банки высвобождают средства для других котировок только после завершения строительства.

Будьте осторожны, потому что вы могли согласиться заплатить подрядчику авансом!

Один или два кредита?

Если вы покупаете землю, вы можете рассмотреть возможность разделения ссуды на «земельную ссуду» и «ссуду на строительство», что означает, что они будут выдаваться в разное время.

Если этого не сделать, вам нужно будет вложить все необходимые средства в момент оседания земли.

Любой номер LMI взимается при заселении земли.

Ваш брокер обсудит это с кредитором, чтобы подтвердить его процесс и выяснить, когда от вас потребуется внести свой депозит.

Позвоните нам по телефону 1300 889 743 или заполните нашу бесплатную форму оценки, и один из наших ипотечных брокеров разработает лучший способ структурирования вашего кредита.

Какой размер депозита мне нужен?

Большинство людей превышают бюджет!

Мы рекомендуем продолжать экономить в процессе строительства и стараться избегать больших затрат, пока строительство не будет завершено.

Как правило, мы стараемся, чтобы вы получили одобрение на несколько большую сумму кредита.

Это необходимо для того, чтобы у вас было достаточно средств.

Нет ничего хуже, чем заканчиваются средства, когда дом почти готов!

Если вы берете взаймы 100% стоимости земли и строительства с помощью жилищного кредита под семейный залог (поручителя), тогда вам все равно понадобятся средства в режиме ожидания, чтобы позволить строителю создать договор на строительство и подать заявку на утверждение совета .

Это связано с тем, что кредитор не может высвободить средства за пределами указанной строительной просадки.

Дополнительные работы, выполненные подрядчиками

В некоторых случаях часть работ не выполняется вашим строителем.

Вот некоторые общие примеры:

- Бассейн

- Пергола

- Проезд

- Опора питания / подключение питания

- Ландшафтный дизайн

- Расчистка площадки

- Навесы, дамбы или другие улучшения хозяйств

Если вы можете предоставить официальное письменное смету на эту работу, мы часто можем попросить банк продлить ссуду на эти расходы.

Это действительно зависит от характера работы и кредитора, с которым мы работаем, насколько это возможно или нет.

Главное — предоставить нам эту информацию в начале процесса!

Если вы позже сообщите нам о дополнительных работах, мы не сможем привлечь кредитора для их финансирования.

Будьте осторожны, так как некоторые кредиторы будут выделять деньги на дополнительные работы только после завершения строительства основного дома.

Это может не соответствовать вашему графику строительства, поэтому в некоторых случаях нам нужно перейти к другому кредитору.

Вы платите наличными?

Если вашему строителю платят наличными за его работу, то ни один кредитор не может утвердить за вас ссуду на строительство.

Они могут одобрить ссуду только на основе текущей стоимости вашей собственности.

Мы рекомендуем вам всегда подписывать официальный контракт со своим строителем, гарантировать, что у него есть соответствующие страховки и соблюдать все соответствующие государственные и федеральные законы.

Грант для первого домовладельца

Первый грант домовладельцев (FHOG) выплачивается кредитору правительством, когда застройщик получает первую выборку.

Это означает, что многие люди, которые брали взаймы большой процент от стоимости собственности, могут иметь достаточно средств для завершения проекта, но могут не иметь достаточно средств, чтобы рассчитаться при покупке земли.

Каждый штат и территория имеют свои собственные стимулы как для первых покупателей жилья, так и для тех, кто строит дома.

Это особенно верно в последние годы, когда экспоненциальный рост рынка недвижимости вынудил федеральное правительство и правительства штатов пересмотреть свои первые субсидии и концессии покупателям жилья.

Мы рекомендуем вам связаться с правительством вашего штата для подтверждения льгот, на которые вы можете иметь право (вы можете найти ссылку на государственные налоговые органы на странице руководства FHOG).

Мы всегда выполняем «расчет средств для завершения расчета» для земли и для всего проекта, чтобы убедиться, что у вас достаточно денег для завершения обоих этапов.

Поручительские ссуды

Особенно сложно организовать сочетание жилищного кредита поручителя со строительным кредитом.

Большинство кредитных систем просто не справляются с этой комбинацией, и в результате возникают задержки и ошибки.

Пожалуйста, обсудите это с нами, так как у нас есть несколько кредиторов, которые могут принять этот тип ссуды!

Нужен ли строительный сертификат?

Совет должен одобрить строительство еще до начала работ.

Именно при покупке собственности, которая была отремонтирована, вы должны спросить, могут ли владельцы (продавцы) предоставить копию строительного сертификата.

Таким образом, вы можете гарантировать, что ремонт был произведен в соответствии с кодом, и избежать риска наложения муниципальных штрафов.

Если вы являетесь застройщиком, вам необходимо подать заявление на получение разрешения на застройку (DA) в местный совет.

Ссуды на строительство плюс / переменные затраты

В некоторых случаях вы не сможете определить общую стоимость строительства до утверждения ссуды, поэтому вы можете подать заявку на получение ссуды на строительство с учетом затрат плюс / переменных затрат.

Этот тип ссуды основан на планах в отношении любой собственности, купленной с целью строительства, ремонта, сноса или перестройки.

Мы специалисты по строительному кредитованию!

Наши ипотечные брокеры специализируются на кредитовании строительства.

Мы можем быстро решить, какие кредиторы могут одобрить ваш кредит.

В дополнение к этому, мы можем структурировать ваш ссуду таким образом, чтобы гарантировать, что ваш новый дом будет построен без проблем.

Позвоните нам по телефону 1300 889 743 или заполните нашу бесплатную форму оценки, и один из наших ипотечных брокеров поможет вам получить разрешение на получение строительного кредита.

Кредитные брокеры и ссуды до зарплаты

Если вы ищете ссуду до зарплаты, использование кредитного брокера для ее поиска может стоить вам денег в виде ненужных комиссий. Эта страница расскажет вам больше о том, о чем вам следует подумать, прежде чем использовать кредитного брокера для поиска ссуды до зарплаты.

Что такое кредитные брокеры?

Кредитные брокеры — это фирмы, которые могут помочь найти вам ссуду, например, по причине плохой кредитной истории.

Некоторые кредитные брокеры работают в Интернете через веб-сайты и специализируются на ссудах до зарплаты и других дорогостоящих краткосрочных кредитах.

Некоторым кредиторы платят комиссию, а другие берут комиссию за свои услуги.

Почему возникли проблемы с некоторыми кредитными брокерами?

Некоторые фирмы не дали понять клиентам, что они являются кредитными брокерами — их веб-сайты могли подразумевать, что они являются кредитором, который может предоставить ссуду напрямую.

Другие не уточнили, будут ли они брать плату за свои услуги, или размер комиссии.

А некоторые принимали платежи с банковских счетов потребителей без разрешения и без предоставления обещанных услуг.

Часто люди не знали, что они на самом деле подписываются на услуги кредитного брокера.

Они предоставили свои банковские реквизиты, потому что им сказали, что это должно было подтвердить их личность или позволить кредитору провести проверку кредитоспособности.

Они не понимали, что деньги будут сняты с их счета.

После того, как кто-то предоставил свои личные данные, некоторые кредитные брокеры передавали их другим кредитным брокерам, также без ведома или согласия клиента.

Тогда люди обнаруживали, что другие фирмы также взимали сборы.

Во многих случаях с клиента снимали несколько комиссионных сборов, но в конечном итоге не получали ссуду.

Когда они жаловались, им часто было трудно связаться с фирмой или им давали оправдания, почему нельзя было вернуть деньги, хотя по закону покупатель часто имел право на возврат своих денег.

Некоторые из этих кредитных брокеров не были зарегистрированы в Управлении финансового надзора (FCA) или торговали нелегально под другим именем.

Следует ли вам использовать кредитного брокера, чтобы найти ссуду до зарплаты?

Вам не нужно использовать кредитного брокера для поиска ссуды до зарплаты. Очень легко сравнить рынок самостоятельно, посетив сайты отдельных кредиторов или используя сайт сравнения цен.

Вы можете попросить кредиторов предоставить расценки, показывающие, сколько будет стоить заимствование желаемой суммы за желаемый период — это будет отображаться как «общая сумма к оплате».

Кроме того, хорошо подумайте, прежде чем брать ссуду до зарплаты.Помните, что процентные ставки высоки, и долг может быстро выйти из-под контроля.

Если вы не можете выплатить ссуду в течение согласованного периода, вы можете оказаться в еще большей задолженности.

Вам следует серьезно отнестись к другим вариантам заимствования или обратиться за бесплатной консультацией по вопросам долга.

Есть много других способов занять деньги или погасить долги, которые в конечном итоге обойдутся вам намного дешевле.

Как запретить кредитным брокерам принимать несанкционированные платежи

Отмена услуги кредитного брокера

Если вы подписались на услугу кредитного брокера онлайн или по телефону и решили, что она вам больше не нужна, вы можете отменить ее и попросить вернуть свои деньги.

Это соответствует правилам дистанционного маркетинга FCA, но вы должны отменить подписку в течение 14 дней.

Не нужно указывать причину, по которой вы хотите отменить, и кредитный брокер должен возместить все уплаченные вами комиссии в течение 30 дней.

Он может удержать только часть комиссии, если он действительно предоставил вам услугу в течение периода до отмены.

Если у вас возникли проблемы с получением возмещения, вы можете подать жалобу на кредитного брокера в службу финансового омбудсмена.

Обратитесь в свой банк, чтобы остановить платежи

Если вы предоставили платежные реквизиты кредитному брокеру, возможно, вы согласились на организацию непрерывных платежей (CPA), даже если вы этого не осознавали.

CPA позволяет компании снимать деньги с вашего банковского счета.

Вы можете отменить CPA, сообщив кредитному брокеру или попросив свой банк или строительное общество прекратить дальнейшие платежи.

Ваш банк должен соблюдать это, но действовать нужно быстро, в идеале до того, как деньги будут выведены.

Если комиссия уже была снята без вашего разрешения, попросите банк вернуть деньги.

Если ваш банк отказывает, вы можете использовать его официальную процедуру подачи жалоб.

Если вы недовольны результатом, вы можете подать жалобу финансовому омбудсмену.

Как проверить, авторизован ли кредитный брокер

Перед тем, как воспользоваться услугами кредитного брокера, вы должны проверить, имеет ли фирма разрешение FCA.

Вы можете сделать это, проверив регистр FCA

Если кредитный брокер не авторизован FCA

Если кредитный брокер не авторизован, вы можете уведомить Торговые стандарты или позвонить в службу поддержки клиентов FCA.

Они не смогут рассматривать индивидуальные жалобы или получать компенсацию за вас, но они могут принять меры против кредитного брокера, если есть доказательства правонарушения.

Или вы можете обратиться в компанию Action Fraud, которая занимается мошенничеством и финансово мотивированными преступлениями в Интернете.

Чтобы узнать больше, перейдите на сайт Action Fraudоткрывается в новом окне.

Как закон защищает вас от кредитных брокеров

ПравилаFCA требуют, чтобы все кредитные брокеры четко разъясняли, кто они и какие услуги предлагают.

Кроме того, кредитным брокерам не разрешается взимать с вас комиссию или принимать платежные реквизиты, если они предварительно не предоставили вам информационное уведомление в письменной форме (или по электронной почте), в котором четко указано:

- Юридическое название фирмы (а не только ее торговое название)

- , что фирма является (или действует как) кредитным брокером, а не кредитором

- , что они намерены взимать с вас комиссию

- размер комиссии

- как и когда будет взиматься комиссия.

Они могут взимать с вас плату или передавать платежные реквизиты другому лицу только в том случае, если вы подтвердили (в письменной форме или по электронной почте), что получили это уведомление.

Если вы все же решите продолжить, а брокер не предоставит вам ссуду в течение шести месяцев, он должен возместить комиссию за вычетом 5 фунтов стерлингов — это предусмотрено разделом 155 Закона о потребительском кредите.

Они должны сообщить вам об этом при регистрации.

Персональные кредиты — Money Advice Service

Если вы хотите брать деньги в долг и ежемесячно возвращать фиксированную сумму, вы можете получить личный заем.Вот то, о чем вам нужно подумать, прежде чем брать взаймы, и как убедиться, что вы получите наиболее выгодную сделку.

Что такое личный заем?

Персональные ссуды — это ссуды, которые предоставляет банк или другой кредитор, которые не обеспечены никакими активами, такими как ваш дом.

Они также известны как необеспеченные займы.

Персональные кредиты — Плюсы

- Возможно, вы сможете получить больше, чем с помощью кредитной карты.

- Обычно они взимают более низкую процентную ставку по сравнению с кредитной картой для более крупных остатков.