Молочные продукты конкуренты: примеры исследований на рынке молочной продукции

Новости: Компания «Эмиль» подтвердила статус лидера на рынке восточного Казахстана

Depot WPF успешно работает с брендами на рынках СНГ: в портфолио агентства — яркие проекты для Украины, Беларуси, Казахстана, Армении и других государств. Наш свежий кейс — комплексный проект по ребрендингу компании «Эмиль» — одного ведущих производителей молочных продуктов в восточном Казахстане.

«Эмиль» — один из лидеров молочного рынка Восточного Казахстана с современным высокотехнологичным производством. За 20 лет существования компания завоевала доверие потребителей, которые ценят локальных производителей молочной продукции.

Причиной ребрендинга, с одной стороны, стало появление новых игроков на рынке и усиление конкуренции. С другой стороны, разрослось продуктовое портфолио самой компании «Эмиль». Под тремя брендами — «Эмиль», «Бурёнкины мечты» и «Традиции Востока» — выпускалось большое количество SKU, которые пересекались, конкурируя между собой и запутывая потребителей.

Комплексный проект по ребрендингу начался с блока исследовательской и аналитической работы. Стратеги Depot WPF провели usage&attitude исследование потребителей в формате фокус-групп, организовали серию глубинных интервью, изучили особенности производства и дистрибуции молочной продукции в Казахстане, проанализировали действия конкурентов.

«По итогам исследований было решено отказаться от торговой марки «Бурёнкины мечты»: выяснилось, что она не отвечала актуальным потребительским запросам и была слабым звеном в портфеле «Эмиль», — комментирует Ольга Батурина, директор по стратегии Depot WPF. — В то же время определились перспективные направления развития: мы выявили новые ниши, востребованные потребителями и еще не занятые конкурентами: локальные детские молочные продукты и функциональные молочные продукты для улучшения пищеварения».

Depot WPF разработало для компании «Эмиль» новую архитектуру брендов, в которую вошли три бренда. «Эмиль» — сильный зонтичный мастер-бренд, под которым производятся традиционные молочные продукты: молоко, кефир, масло, творог, айран и т.д. Le’Vital — новый бренд функциональной молочной продукции. И, наконец,

«Эмиль» — сильный зонтичный мастер-бренд, под которым производятся традиционные молочные продукты: молоко, кефир, масло, творог, айран и т.д. Le’Vital — новый бренд функциональной молочной продукции. И, наконец,

Исследования показали, что ТМ «Эмиль» — это своеобразный маркер качества, уровень доверия потребителей к марке очень высокий. Важные для потребителя характеристики — гарантия качества, географическое расположение производства, информация о его экологичности —выводятся на первый план в дизайне упаковке и в других коммуникациях бренда.

Запуск новых брендов сопровождается рекламной кампанией на локальном телевидении, в прессе и наружке. В ближайших планах «Эмиль» — расширение линейки продукции.

Рейтинг крупнейших производителей молочной продукции

Крупнейший производитель молочной продукции «Вимм-Билль-Данн», являющийся частью группы компаний PepsiCo, перерабатывает около 3 млн тонн товарного молока, и благодаря сотрудничеству с 1,8 тыс. фермерских хозяйств, продолжает оставаться на первой строчке рейтинга.

фермерских хозяйств, продолжает оставаться на первой строчке рейтинга.

На втором месте в рейтинге компания «Данон Россия», российский представитель крупнейшего международного бренда Danone, перерабатывающая почти 1,5 млн товарного молока в год.

На третьей строчке рейтинга компания «Милком», входящая в состав холдинга «Комос-Групп», она осуществляет переработку более 400 тысяч тонн молока в год, производимого молочными фермами холдинга.

Молочный комбинат «Воронежский», перерабатывающий почти 600 тонн молока в сутки, занимает четвертую позицию в рейтинге.

Пятое место принадлежит крупнейшему производителю сыров в России – компании «Хохланд Руссланд», входящая в состав немецкого холдинга Hochland

Таблица 1. Крупнейшие российские производители молочной продукции

|

|

Место в рейтинге 2017 |

Наименование организации |

Регион |

Основной вид деятельности в соответствии с ОКВЭД |

|

1 |

1 |

АО «Вимм-Биль-Данн» |

Москва |

|

|

2 |

2 |

АО «Данон Россия» |

Москва |

Производство молочной продукции |

|

3 |

4 |

ООО «Хохланд Руссланд» |

Московская область |

Производство сыра и сырных продуктов |

|

4 |

3 |

ОАО «Милком» |

Удмуртская Республика |

Производство прочей молочной продукции |

|

5 |

5 |

ПАО Молочный комбинат «Воронежский» |

Воронежская область |

Производство молока (кроме сырого) и молочной продукции |

|

6 |

11 |

ЗАО «Кореновский молочно-консервный комбинат» |

Краснодарский край |

Производство прочей молочной продукции |

|

7 |

10 |

ООО «Эрманн» |

Московская область |

Производство прочей молочной продукции |

|

8 |

6 |

ООО «Пискаревский молзавод» |

Санкт-Петербург |

Производство питьевого молока и питьевых сливок |

|

9 |

9 |

ООО «Русское молоко» |

Москва |

Производство молока (кроме сырого) и молочной продукции |

|

10 |

|

ООО «РостАгроКомплекс» |

Московская область |

Производство молока (кроме сырого) и молочной продукции |

|

11 |

8 |

ООО «Кампина» |

Московская область |

Производство прочей молочной продукции |

|

12 |

13 |

ООО «Азбцка сыра» |

Республика Татарстан |

Производство молока (кроме сырого) и молочной продукции |

|

13 |

12 |

ООО «Ува-молоко» |

Удмуртская Республика |

Производство молока (кроме сырого) и молочной продукции |

|

14 |

14 |

ЗАО «СК «Ленинградский» |

Краснодарский край |

Производство молочной продукции |

|

15 |

18 |

АО «Барнаульский молочный комбинат» |

Алтайский край |

Производство молочной продукции |

|

16 |

26 |

АО «Ирбитский молочный завод» |

Свердловская область |

Производство молочной продукции |

|

17 |

16 |

АО «Зеленодольский молочноперераба-тывающий комбинат» |

Республика Татарстан |

Производство молока (кроме сырого) и молочной продукции |

|

18 |

17 |

ТНВ «Сыр Стародубский» |

Брянская область |

Производство молока (кроме сырого) и молочной продукции |

|

19 |

19 |

АО «Белебеевский молочный комбинат» |

Республика Башкортостан |

Производство сыра и сырных продуктов |

|

20 |

24 |

АО «Любинский МКК» |

Омская область |

Производство прочей молочной продукции |

|

21 |

22 |

ОАО «Хладокомбинат» |

Амурская область |

Производство молочной продукции |

|

22 |

21 |

ПК «Белогородский молочный комбинат» |

Белгородская область |

Производство питьевого молока и питьевых сливок |

|

23 |

15 |

ПК «Вологодский молочный комбинат» |

Вологодская область |

Производство молочной продукции |

|

24 |

20 |

ЗАО «Алексеевский молочно-консервный комбинат» |

Белгородская область |

Производство прочей молочной продукции |

|

25 |

25 |

ЗАО «Кировмолкомбинат» |

Кировская область |

Производство молока (кроме сырого) и молочной продукции |

|

26 |

28 |

ООО Агромолкомбинат «Рязанский» |

Рязанская область |

Производство молочной продукции |

|

27 |

23 |

ООО «Арча» |

Республика Татарстан |

Производство молока (кроме сырого) и молочной продукции |

|

28 |

30 |

АО «ХК «ОПОЛЬЕ» |

Владимирская область |

Производство молочной продукции |

|

29 |

29 |

ООО «Нальчикский молочный комбинат» |

Кабардино-Балкарская Республика |

Производство молочной продукции |

|

30 |

27 |

ООО «МилкЭкспресс» |

Московская область |

Производство молока (кроме сырого) и молочной продукции |

*Рейтинг формировался на основе анализа данных из открытых источников и оценивал результаты финансово-хозяйственной деятельности производителей молочной продукции

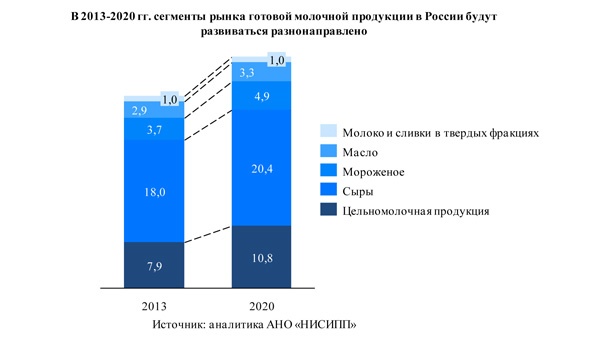

Краткий обзор рынка молочной продукции

В последние годы основным драйвером отечественного рынка молочной продукции являлось проводимое импортозамещение, как результат введенных антироссийских санкций и слабого рубля. Однако сейчас этот фактор уже исчерпал себя и не способен обеспечить поступательное развитие рынка.

Однако сейчас этот фактор уже исчерпал себя и не способен обеспечить поступательное развитие рынка.

В текущем 2019 году на рынок молочной продукции оказывают влияние новые ограничения на ввоз молочного сырья для большинства белорусских предприятий, введенные в мае 2019 года Россельхознадзором. Хотя в августе 2019 года, появилась информация о снятии ограничений для двух белорусских предприятий, такое «ручное» управление рынком вносит существенный риск непредсказуемости в развитие российского рынка молокопродукции, нарушает сложившиеся коммерческие связи и деструктивно сказывается на его динамике.

Другим фактором, способным существенно повлиять на структуру рынка, является введение с 1 июля и 1 ноября 2019 г. обязательной ветеринарной сертификации молочной продукции в ФГИС Меркурий. Подобные меры были приняты после исследования, проведенного Россельхознадзором: согласно данным, в 2018 году из общего объема исследованной молочной продукции – 21,6% были фальсифицированы.

Правительство рассматривает новые меры поддержки молочной отрасли, но основной движущей силой, которая действительно могла бы подтолкнуть рынок, должен стать рост покупательского спроса.

Рис. 1. Потребление молока и молокопродуктов на душу населения в 2010-2018 гг., кг/чел. в год

Источник: Росстат, Минсельхоз РФ

Потребление молока на душу населения в 2018 году снизилось до 225,2 кг/чел. в год, в то время как рекомендуемая Минздравом РФ норма составляет 325 кг/чел. в год, а значит миллионы россиян страдают от недостатка кальция. Низкое потребление обусловлено продолжающимся сокращением реальных располагаемых доходов населения, а также происходящим подорожанием молочной продукции.

Для справки: с 2014 года реальные располагаемые денежные доходы населения сократились более чем на 10,6% и, несмотря на небольшой прирост прошлого года, который составил всего 0,3%, уже в 1 полугодии 2019 года падение продолжилось, и они снизились на 1,3% по отношению к показателю аналогичного периода прошлого года. Поэтому на восстановление покупательского спроса до докризисного уровня в ближайшие 2-3 года рассчитывать пока не приходится.

Поэтому на восстановление покупательского спроса до докризисного уровня в ближайшие 2-3 года рассчитывать пока не приходится.

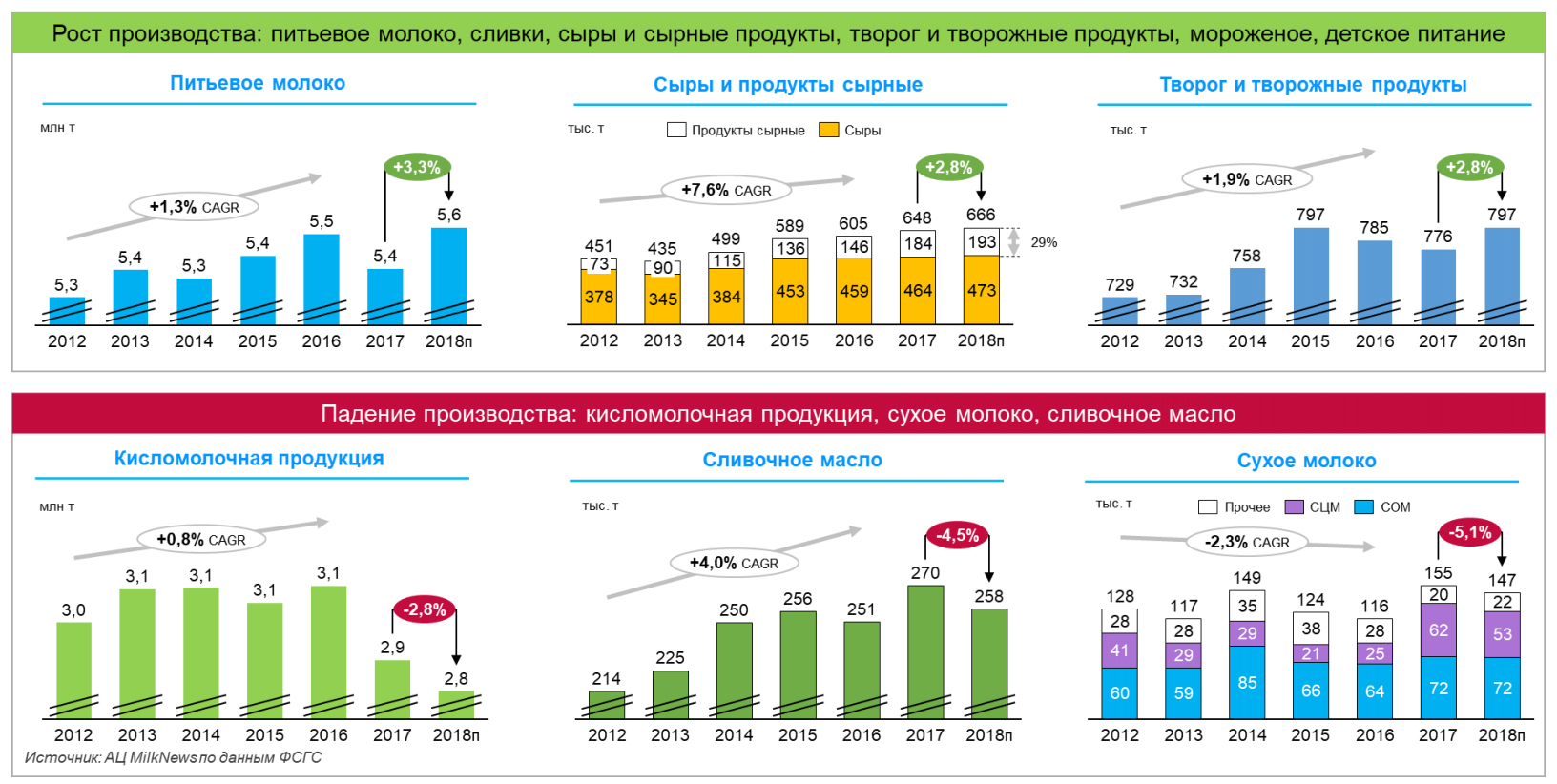

Производство молока и молочной продукции

Совокупный объем производства молока в 2018 году составил 30,6 млн. тонн, что на 2,5% больше, чем в 2017 году. В 2019 году рост продолжился и в первом полугодии было получено 15,3 млн. тонн, что на 1% превышает показатели аналогичного периода прошлого года. До конца года объем производства товарного молока может вырасти до 31,1 млн. тонн. Наблюдаемое сокращение поголовья молочного скота, которое за последние 10 лет уменьшилось на 12,3%, хотя и компенсируется приростом надоев, формирует дефицит ресурсной базы и сдерживает рост производства сырого молока.

Рис. 2. Производство и потребление молока в РФ в 2010-2018 гг., млн тонн

Источник: Росстат, Минсельхоз РФ

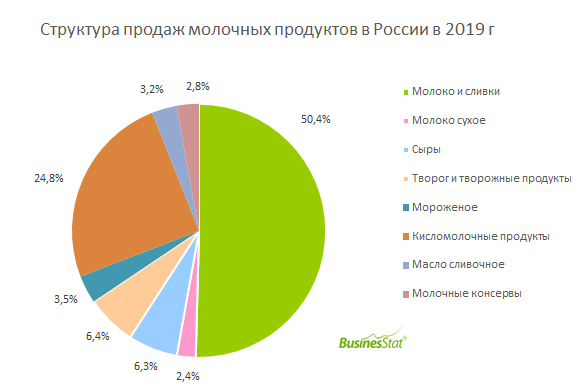

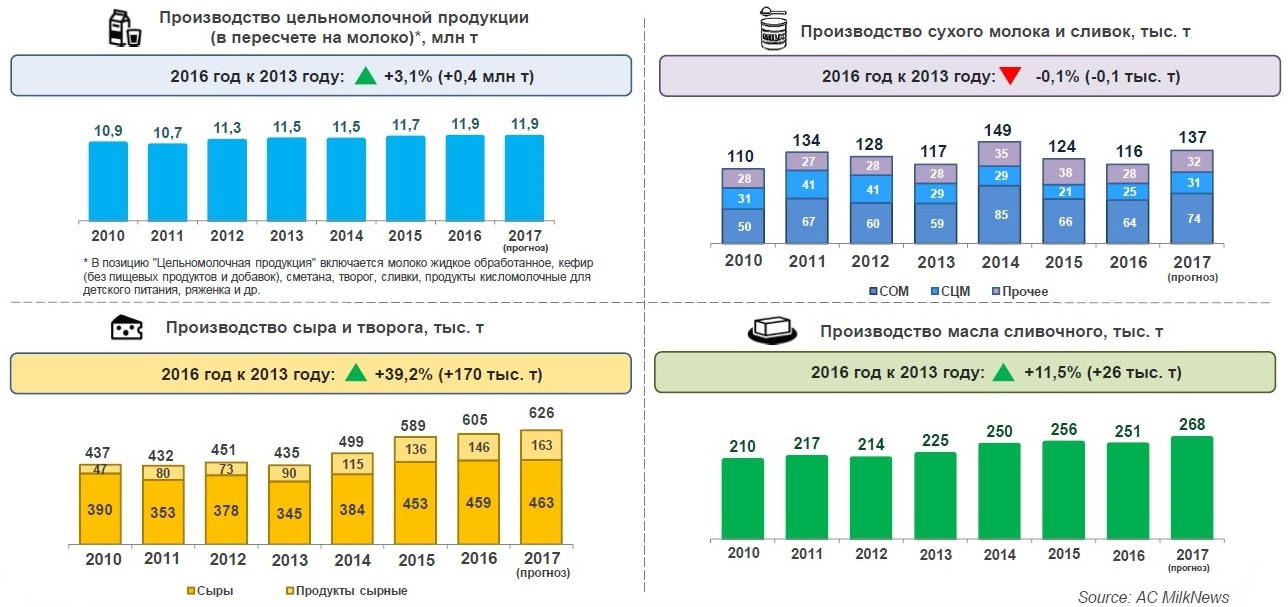

Значительную часть потребления молока формирует выпуск цельномолочной продукции, а также сливочного масла и сыров. Производство цельномолочной продукции, которая включает питьевое молоко, кефир, сметану, творог, сливки, йогурты и пр., в 2018 году составило 11,7 млн. тонн (в пересчете на молоко), что на 1% превышает показатели прошлого года.

Производство цельномолочной продукции, которая включает питьевое молоко, кефир, сметану, творог, сливки, йогурты и пр., в 2018 году составило 11,7 млн. тонн (в пересчете на молоко), что на 1% превышает показатели прошлого года.

Рис.3. Производство цельномолочной продукции (в пересчете на молоко) в 2010-2018 гг., млн тонн

Источник: Росстат

Кризисные явления, характерные для российской экономики после введения санкций, затормозили рост производства большинства видов цельномолочной продукции, что ,с одной стороны, свидетельствует о зрелости рынка, но с другой, можно заметить явные признаки стагнации: производство питьевого молока увеличилось лишь на 1,5%, а кефира – снизилось на те же 1,5%; производство сметаны упало на 5,4%, а йогурта – выросло на 6,9%, и ни в одном из этих продуктов не отмечено явной тенденции к росту или сокращению производства.

До введения санкций и ограничения импорта молочной продукции многие переработчики не могли конкурировать с зарубежными поставщикам, однако сейчас в производстве некоторых молочных продуктов ярко проявился эффект проводимого импортозамещения.

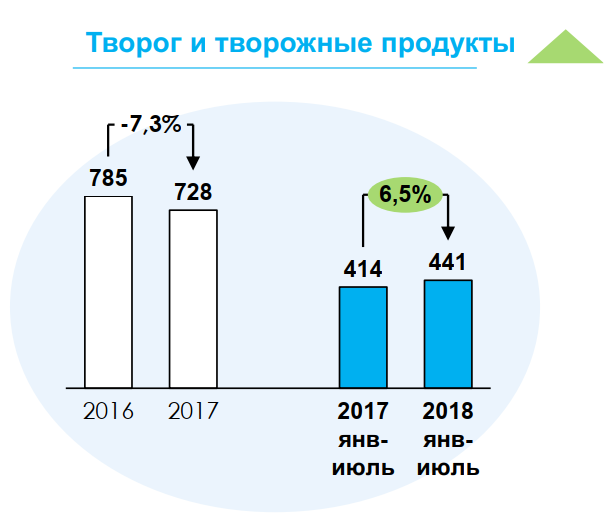

Антироссийские санкции вызвали существенный рост отечественного производства сливок и творога, которые за 2014-2018 гг. увеличились на 45,4 и 35,1% соответственно.

Таблица 2. Структура производства молочной продукции в натуральном выражении в 2010-2018 гг.

|

Вид продукции |

ед.изм. |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Молоко питьевое |

тыс. |

4944 |

4926 |

5267 |

5386 |

5348 |

5449 |

5540 |

5301 |

5382 |

|

Кефир |

тыс. тн |

1060 |

1041 |

1070 |

1094 |

1088 |

1070 |

1070 |

1039 |

1023 |

|

Сливки |

тыс. |

81 |

83 |

95 |

103 |

115 |

121 |

125 |

133 |

150 |

|

Сметана |

тыс. тн |

536 |

529 |

558 |

553 |

554 |

587 |

589 |

559 |

527 |

|

Творог |

тыс. |

377 |

383 |

396 |

371 |

387 |

416 |

407 |

486 |

501 |

|

Йогурт |

тыс. тн |

769 |

710 |

730 |

746 |

776 |

766 |

784 |

818 |

798 |

|

Сыры |

тыс. |

390 |

353 |

378 |

345 |

384 |

453 |

459 |

464 |

467 |

|

Масло сливочное |

тыс. тн |

210 |

217 |

214 |

225 |

250 |

256 |

251 |

270 |

267 |

|

Молоко и сливки сухие |

тыс. |

110 |

134 |

128 |

117 |

149 |

124 |

116 |

135 |

133 |

|

Молоко и сливки, сгущенные |

млн. усл. банок |

883 |

855 |

873 |

860 |

833 |

828 |

854 |

838 |

806 |

Источник: Росстат

От санкций выиграли также производители сыров, объемы производства которых увеличились после их введения на 35,4%. Производство сливочного масла за последние 4 года увеличилось на 18,6%, сухих сливок и молока – на 14,4%.

Производство сливочного масла за последние 4 года увеличилось на 18,6%, сухих сливок и молока – на 14,4%.

Таким образом, положительное воздействие санкций сильнее всего ощутили производители сыров и творога, выпуск которых в абсолютном выражении увеличился с 2014 года на 122 и 130 тысячи тонн соответственно.

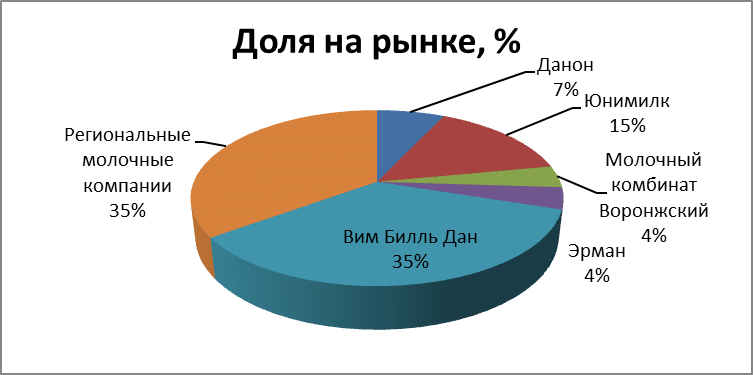

В России действуют более 5,3 тысяч предприятий, специализирующихся на производстве молочной продукции, из которых более 2,5 тысяч относятся к субъектам малого предпринимательства и микропредприятиям. На долю пяти крупнейших производителей молокопродукции приходится 27,8% рынка

Рис. 4. Доли ключевые производителей на рынке производства молочной продукции в России в 2018 году

Ассортимент большинства молокоперерабатывающих предприятий представлен продуктовой линейкой цельномолочной продукции, а также ограниченным перечнем сыров и сливочного масла. Однако выделяются специализированные компании, акцентирующие внимание на производстве какого-либо одного продукта. Например, Хохланд Руссланд, выпускает только сыры, Эрманн – йогурты и творог, Кампина -йогурты и напитки, а также ультравысокотемпературное молоко и порционные сливки.

Однако выделяются специализированные компании, акцентирующие внимание на производстве какого-либо одного продукта. Например, Хохланд Руссланд, выпускает только сыры, Эрманн – йогурты и творог, Кампина -йогурты и напитки, а также ультравысокотемпературное молоко и порционные сливки.

Таблица 3. Сравнительная характеристика товарного ассортимента основных производителей молочной продукции в России

|

Наименование |

Питьевое молоко и сливки |

Молоко и сливки сгущен-ные |

Молоко сухое |

Йогурт, кефир |

Молочная сыворотка |

Сметана |

Сливоч-ное масло |

Сыры и творог |

Прочая продукция |

|

Вимм-Билль-Данн |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|||

|

Данон Россия |

◉ |

|

|

◉ |

|

◉ |

◉ |

◉ |

◉ |

|

Милком |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|

Молочный комбинат «Воронежский» |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|||

|

Хохланд Руссланд |

◉ |

||||||||

|

КМКК |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

||

|

Эрманн |

◉ |

◉ |

◉ |

◉ |

◉ |

||||

|

Русское молоко |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|||

|

Кампина |

◉ |

◉ |

|||||||

|

РостАгроКомплекс (РостАгроЭкспорт) |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

Наиболее широкий ассортимент молочной продукции имеет компания Вимм-Биль-Дан, однако компания отказалась от производства сухого и сгущенного молока и сливок из-за недостаточной экономической привлекательности этого бизнеса.

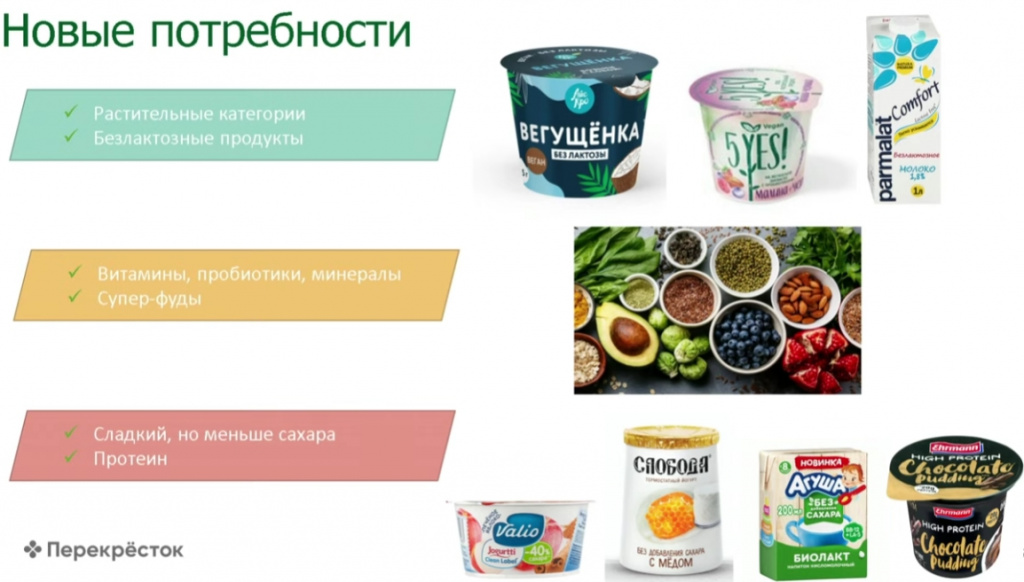

Российский рынок молочной продукции постоянно диверсифицируется, появляются новые виды молочной продукции, расширяется ассортимент, поэтому, наряду с традиционными молочными продуктами, на прилавках можно увидеть продукты с повышенным содержанием протеина, биопродукты с бифидобактериями, безлактозные продукты и прочие.

На рынке молочной продукции существует большое количество разных брендов, зачастую объединяющих определенную продуктовую линейку.

Таблица 4. Бренды основных производителей молочной продукции, представленные на российском рынке

|

№ |

Наименование производителя |

Торговые марки (бренды) |

|

1 |

Вимм-Билль-Данн |

Домик в деревне, Агуша, Чудо, Имунелле, Веселый молочник, Кубанская буренка, Фругурт, Сыр Ламбер, Bio MAX и другие |

|

2 |

Данон Россия |

Danone, Actimel, Активия, Актуаль, Растишка, Смешарики, Bio Баланс, Летний день, Простоквашино, Даниссимо Dino и другие |

|

3 |

Милком |

Молочная речка, Село Зеленое, Топтыжка, Данар, Villa Romana, Кезский сырзавод, Иммунолакт, Для всей семьи и другие |

|

4 |

Молочный комбинат «Воронежский» |

Вкуснотеево, Молвест, Нежный возраст, Фруате, Иван Поддубный, Вожские просторы, Кубанский хуторок, Felicita |

|

5 |

Хохланд Руссланд |

Hochland, Фетакса |

|

6 |

КМКК |

Коровка из Кореновки, Густияр, Молонез |

|

7 |

Эрманн |

Grand Dessert, Epica, AlpenLand, Эрмигурт, Сметановна, Услада |

|

8 |

Русское молоко |

Рузское Молоко, Лехрустье |

|

9 |

Кампина |

Fruttis, Frisco, Campina, LandLiebe, Нежный |

|

10 |

РостАгроКомплекс (РостАгроЭкспорт) |

Вкусный день, Ностальгия, Крепыш, Ростагроэкспорт, от ФЕРМЕРА, ШокоМастер, Белорусский узор |

Импорт молочной продукции

Рис. 5. Динамика импорта молочной продукции в денежном выражении за 2014-2018 гг.

5. Динамика импорта молочной продукции в денежном выражении за 2014-2018 гг.

Источник: Росстат, ФТС

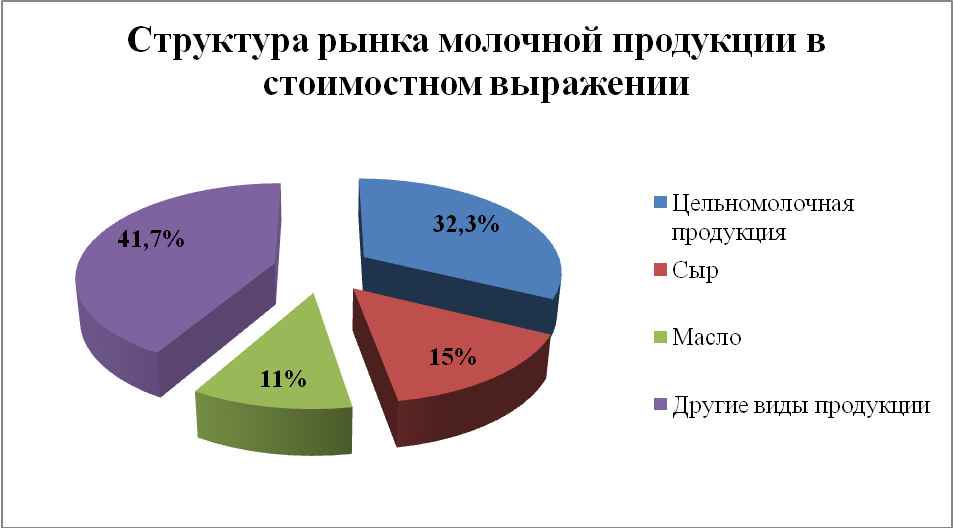

Рис. 6. Структура российского импорта молочной продукции в 2014-2018 г. в денежном выражении, в %

Источник: Росстат, ФТС

Сразу после введения санкций, а также после произошедшего на их фоне первого витка девальвации рубля (в конце 2014-2015 гг.), снижение импорта произошло по всем видам молочных продуктов. С 2014 года более чем вдвое сократился импорт сухого и сгущенного молока, в 1,6 раза меньше стали закупать за рубежом сливочного масла, сыров и творога.

В целом импорт молокопродуктов с 2014 года снизился в 1,7 раза с 4 до 2,3 млрд долл, что и стало основным драйвером роста отечественного производства. Другим фактором, сдерживающим импорт молочной продукции, являются ограничения на ввоз, устанавливаемые требованиями к качеству Россельхознадзора, во многом благодаря которым, в 2018 году почти в 1,7 раза упал импорт молочной сыворотки из Беларуси. В 2019 году сокращение белорусского импорта молочной продукции продолжается из-за введения новых ограничений, о которых упоминалось выше.

Другим фактором, сдерживающим импорт молочной продукции, являются ограничения на ввоз, устанавливаемые требованиями к качеству Россельхознадзора, во многом благодаря которым, в 2018 году почти в 1,7 раза упал импорт молочной сыворотки из Беларуси. В 2019 году сокращение белорусского импорта молочной продукции продолжается из-за введения новых ограничений, о которых упоминалось выше.

Рис. 7. Динамика импорта молочной продукции в натуральном выражении за 2014-2018 гг.

Источник: Росстат, ФТС

Рис. 8. Структура российского импорта молочной продукции в 2014-2018 г. в натуральном выражении, в %

Источник: Росстат, ФТС

Структура импорта изменилась как в стоимостном, так и в качественном выражении. Рост отечественного производства еще не покрыл потери от сокращения импорта: если производство сыров и творога с 2014 года увеличилось на 197 тыс. тонн, то импорт сократился на 631 тысячу тонн. Сыры и творог продолжают занимать четверть всего импорта, другой весомой статьей которого является молоко и сливки.

тонн, то импорт сократился на 631 тысячу тонн. Сыры и творог продолжают занимать четверть всего импорта, другой весомой статьей которого является молоко и сливки.

Под воздействием санкций увеличилась доля импорта кисломолочной продукции (кефира и йогурта), например, в 2014 году ее доля в зарубежных закупках молокопродуктов составляла 7%, а сегодня, из-за сокращения общего объема импорта другой молочной продукции, она составила уже 12%.

Рис. 9. Страны – крупнейшие поставщики молочной продукции в Россию в 2018 г.

Источник: ФТС

До введения санкций в ТОП-5 стран-поставщиков входили Беларусь, Финляндия, Украина, Нидерланды и Новая Зеландия, которые покрывали почти 67% внешних поставок молокопродукции в Россию. При этом на страны, применившие эти санкции, приходилось почти 38% всех поставок, а Беларусь обеспечивала лишь 42%. В 2018 году почти 82% импорта покрывалось именно белорусской продукцией, хотя не вся она произведена в самой республике. Были выявлены случаи, когда под видом белорусской в Россию поставлялась продукция из санкционных стран.

В 2018 году почти 82% импорта покрывалось именно белорусской продукцией, хотя не вся она произведена в самой республике. Были выявлены случаи, когда под видом белорусской в Россию поставлялась продукция из санкционных стран.

Большинство производителей молока используют в производстве отечественное сырье и ингредиенты, однако известные зарубежные бренды активно закупают ингредиенты за границей, например:

Таблица 5. Страны импорта ингредиентов и материалов для производства молочной продукции крупнейшими производителями

|

Производитель |

Страны импорта |

|

Хохланд Руссланд |

Италия Республика, Нидерланды, Польша, Сербия, Германия, Швейцария |

|

Данон Россия |

Австрия, Венгрия, Италия, Бельгия, Польша, Германия |

|

Эрманн |

Бельгия, Нидерланды, Польша, Германия, Франция |

|

Русское молоко |

Бельгия, Сербия |

Проведенные исследования позволяют отметить, что если до введения антироссийских санкций внутреннее производство испытывало серьезное давление со стороны импорта, то даже смягчение этой конкуренции не смогло обеспечить значительного прироста производства. Поэтому развитее отрасли переработки молока существенно сдерживается снижением покупательской способности населения.

Поэтому развитее отрасли переработки молока существенно сдерживается снижением покупательской способности населения.

Экспорт молочной продукции

Несмотря на отмечаемый рост российского экспорта молокопродукции, в абсолютных показателях он остается чрезвычайно низким, что обуславливается нехваткой сырья для ее производства, которая ограничивает возможности для экспорта.

Рис. 10. Динамика экспорта молочной продукции в денежном выражении за 2014-2018 гг.

Как уже отмечалось, санкции, ограничивающие импорт, вызвали нехватку молокопродукции на внутреннем рынке, что также отрицательно сказалось на экспорте, который просел почти по всем видам продукции. Однако произошедшая вслед за этим девальвация рубля сделала российскую молочную продукцию привлекательной для иностранных покупателей. Поэтому наблюдаемый сегодня рост экспорта обуславливается, прежде всего, увеличением экспортных цен и ведет к увеличению показателей в денежном выражении, в то время как количество поставляемой за рубеж продукции в последние два года сокращается.

Под влиянием импортозамещения экспорт в 2016-2018 гг. почти восстановился до докризисного уровня, а в 2018 году поставки за рубеж сократились: если в 2014 году на экспорт направлялось, 1,72% молочной продукции отечественных производителей (155,9 тыс. тонн), в 2016 году – уже 1,91% (178,6 тыс. тонн), а в 2018 году – всего 1,68% (155,8 тыс. тонн). Однако, несмотря на наметившиеся положительные тенденции, импорт молочной продукции почти в 6,5 раз превышает ее экспорт.

Основной причиной, сдерживающей развитие экспорта, является недостаток молокопродукции для внутреннего потребления, связанный с нехваткой сырья для ее производства, а также сокращением импорта. Например, введение в 2018 году Россельхознадзором ограничений на поставки молочной продукции из Беларуси, вызвало падение экспорта, так как производимая молокопродукция реализовывалась уже на внутреннем рынке и покрывала возникший дефицит. А запрещенная к ввозу в Россию дешевая белорусская продукция тем временем направилась в Казахстан – основного покупателя российской продукции, чем составила серьезную конкуренцию и, тем самым, существенно сузила рынок сбыта для наших производителей.

Кроме того, сократились поставки молочной продукции на Украину, что можно объяснить сокращением гуманитарной поддержки непризнанных республик.

Рис. 11. Динамика экспорта молочной продукции в натуральном выражении за 2014-2018 гг., тыс. тонн

В структуре российского экспорта основную роль играет кисломолочная продукция, на долю которой приходится 46% экспортной выручки, и 36% поставок в натуральном измерении. Следует отметить, что экспорт молочной продукции осуществляется в условиях жесткой конкуренции, которая вынуждает российских производителей снижать экспортные цены на свою продукцию.

Рис. 12. Структура российского экспорта молочной продукции в 2018 г. в денежном и натуральном выражении, в %

Источник: Росстат, ФТС

Молоко и сливки поставляются в основном на Украину, сгущенное молоко и сливки, а также молочная сыворотка – в Казахстан.

Таблица 6. Направления экспорта молочной продукции крупнейшими производителями

|

Производитель |

Страна экспорта |

|

Вимм-Билль-Данн |

Украина, Таджикистан, Туркменистан, Грузия, Испания, Монголия, Абхазия, Азербайджан, Сербия |

|

Хохланд Руссланд |

Грузия, Монголия, Абхазия, Азербайджан, Таджикистан, Узбекистан, Туркменистан, Украина, Германия |

|

КМКК |

Грузия, Китай, Абхазия, Азербайджан, Болгария, Таджикистан, Узбекистан, Вьетнам, Тайвань, Туркменистан, Германия, Эстония |

|

Эрманн |

Грузия, Монголия, Абхазия, Азербайджан, Таджикистан, Узбекистан, Туркменистан, Украина |

|

Русское молоко |

Азербайджан, Узбекистан |

Таким образом, рынок молочной продукции в России хорошо развит, широко диверсифицирован, но испытывает существенную нехватку сырья для увеличения объемов производства. Наблюдаемое в последние годы затоваривание складов готовой продукцией и отсутствие роста по большинству ее видов является следствием падения покупательской способности населения.

Раввинат препятствует конкуренции на рынке молочной продукции

Управление по развитию конкуренции опубликовало отчет, согласно которому жесткие требования раввината к кошерности молочных продуктов увеличивают стоимость импортной продукции почти на 10%. Управление предлагает предоставить молочным продуктам, содержащим «халав нохри» — молоко, произведенное неевреями, кашрут так же, как он предоставляется шоколадным изделиям, содержащим молочный порошок, произведенный неевреями. При этом указывая потребителям на то, какую сертификацию о кошерности имеет изделие.

Импортеры не имею права ввозить в Израиль молочные продукты, изготовленные, по определению раввината, из «халав нохри». Разрешается импортировать только молочные продукты, изготовленные за рубежом из «халав исраэль», то есть из молока, произведенного под наблюдением еврея. Естественно, подобное требование резко снижает число возможных производителей молочной продукции для израильского рынка, но и это еще не все: расходы на обеспечение кошерности ложатся импортера, который — как легко догадаться — перекладывает их на плечи потребителей.

Согласно оценкам, расходы на производство и импорт соответствующей требованиям раввината молочной продукции повышают стоимость товаров примерно на 10%. Проживающих за рубежом евреев вполне устраивает кошерность «халав нохри», которая предоставляется при контроле производства молочной продукции после прибытия сырого молока на фабрику. Но для Главного раввината в Израиле подобное не подходит: для получения кашрута «халав исраэль» требует отслеживать весть процесс, начиная с доения коров.

Как показывают расчеты, обеспечение кошерности составляет 1,4-6,5% от цены для потребителя. Процесс изменения кошерности изделия с «халав нохри» на «халав исраэль» повышает его цену для потребителя на 5,7-9,9%.

В Управлении по развитию конкуренции заявляют, что требование раввината служат интересам местных крупных производителей молочной продукции и являются преградой на пути импорта тысяч наименований, которые считаются кошерными для евреев, проживающих в диаспоре. В докладе OECD о стоимости жизни, опубликованном в 2017 году, отмечается, цены на молочные продукты в Израиле на 79% выше, чем в среднем по OECD.

Олег Каль, НЭП. Фото: Эяль Туаг˜

Как искусственный белок стал главным конкурентом растительного молока

Вкус молочных продуктов обусловлен наличием двух ключевых белков — казеина и сывороточного белка. Несколько стартапов, в том числе New Culture, начали производить их в лаборатории, но их технологию сложно сопоставить с созданием искусственного мяса для бургеров от Impossible Foods и Beyond Meat.

Для синтетического мяса необходим гем (небелковая часть гемоглобина — прим. ред.) — он содержится в мышцах животных и придает продукту характерный вкус и даже позволяет ему выделять кровь. Молочный белок можно получить, поместив определенные микробы в питательную среду с нужной температурой.

Beyond Meat и Impossible Burger обрели популярность. Сможет ли лабораторное молоко повторить их успех — вопрос открытый.

Фото: Unsplash

New Culture сосредоточен на производстве казеина — именно он придает моцарелле эластичную текстуру. Компания уже проводила двойные слепые тесты, чтобы выяснить, можно ли отличить ее сыр от сыра из коровьего молока. По словам исследователей, результаты эксперимента оказались положительными.

Аналогичные задачи решают и другие биологи, в том числе сотрудники общественной научной лаборатории в Окленде (они разрабатывают собственный открытый рецепт искусственного сыра) и стартап Motif Ingredients из Бостона.

Еще одна компания, Perfect Day (первоначально Muufri), производит сывороточный белок и смешивает его с другими веществами, содержащимися в традиционных молочных продуктах: жирами, углеводами, кальцием и фосфатами. В начале июля Perfect Day успешно распродала серию со вкусом шоколада, сливочной помадки и ванильно-ежевичных ирисок.

В США ежегодно потребляют сотни тысяч тонн сыворотки и казеина, почти все это производят фермеры. Разработчики синтетического молока считают, что их продукт будет привлекателен для потребителей и в то же время станет проявлением заботы о животных и экологической обстановке.

Фото: Unsplash

Однако все эти стартапы могут столкнуться с проблемами при расширении бизнеса. Их главными конкурентами являются производители молочных продуктов на растительной основе, которые предлагают аналогичные экологические преимущества и уже успели завоевать симпатию покупателей.

По данным Ассоциации растительных продуктов и Института хорошей еды, продажи растительного молока в прошлом году выросли на 6% — теперь оно занимает 13% всего рынка. Продажи растительного мороженого и других холодных десертов увеличились на 27%, сыра — на 19%, йогурта — на 39%. Развитие технологий также улучшило вкус молочных продуктов на растительной основе и позволило сократить количество воды, необходимое для их производства.

Еще один важный фактор — это маркировка. Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США считает мороженым только тот продукт, который содержит не менее 10% молочного жира. В продуктах Perfect Day его нет — они содержат лишь кокосовое и подсолнечное масло, а потому помечаются как «замороженный молочный десерт», а не «мороженое».

Фермеры, вероятно, тоже будут лоббировать ужесточение правил маркировки для искусственных молочных продуктов. Ранее они уже сделали это для растительного молока. Американские владельцы крупного рогатого скота разработали свои условия для 24 штатов — если власти их одобрят, то использовать слово «мясо» в описании синтетических гамбургеров будет запрещено.

Однако исследователи, создающие искусственный молочный белок, не выглядят обеспокоенными. Они убеждены, что их решение окажется популярнее растительных аналогов и понравится веганам, вегетарианцам и просто любителям молочных продуктов.

Источник.

Тенденции на рынке молочной продукции: российские и зарубежные тренды

В статье мы расскажем:

- Основные тенденции и тренды на рынке молочной продукции

- Тенденции развития рынка кисломолочных продуктов в России

- Рост экспорта на рынке молочной продукции

- Факторы и тенденции развития рынка молочной продукции по мнению экспертов

- Мировые тенденции на рынке молочной продукции

- Растительные напитки отбирают у молочной продукции потребителей

Тенденции на рынке молочной продукции следуют вслед за общими тенденциями в сфере продуктовых товаров: экологичность, полезность, рост качества не только самого продукта, но и упаковки.

Современный потребитель искушен и обращает особо пристальное внимание на состав продукта. Многие считают калории и думают, как будет в дальнейшем утилизирована упаковка. О том, какие ещё тенденции на рынке молочной продукции в России и мире актуальны, на что делают акценты топовые производители и к чему стоит стремиться, чтобы быть в тренде, читайте в нашем материале.

Основные тенденции и тренды на рынке молочной продукции

Сегодня рыночная ситуация очень сложная: доходы населения падают, потребительская активность снижается. Негативный тренд повлиял и на объёмы реализации молочной продукции. Однако некоторые товары, несмотря на спад экономики, демонстрируют рост продаж. Это, например, йогуртовые и сывороточные коктейли, завтраки-перекусы, а также творожные десерты.

Проанализировав рыночную ситуацию, можно сказать, что мода на здоровое питание поддерживает продажи некоторых категорий молочных продуктов. Сегмент до конца не занят, его еще можно развивать и заполнять новыми товарами.

- Функциональность продуктов

Функциональными называются такие продукты, которые содержат много полезных для организма веществ: пищевые волокна, витамины, молочнокислые бактерии и пробиотики, аминокислоты, пептиды, белки и т. п.

Исследования, проведенные рекламным агентством PRT Edelman Affiliate, показали, что при производстве функциональных продуктов молочная промышленность ориентируется на суперфуды или пищу с мощными полезными свойствами.

Многие люди, даже не придерживающиеся ЗОЖ, следят за тем, что едят, и состоянием своего организма. Особое внимание зачастую уделяется здоровью кишечника, желудка и всего пищеварительного тракта, поэтому пища, обогащенная пробиотиками и пребиотиками, очень популярна. На фоне существующего спроса растет производство кисломолочных продуктов. За последнее время большинство новинок, вышедших на рынок, именно из этой категории.

- Не только полезно, но и вкусно

Потребитель хочет, чтобы здоровая еда была еще и вкусной. Если уж приходится тратить много денег на полезный продукт, так хочется получать удовольствие от его потребления. Именно поэтому продажи молочных десертов не сократились во время кризиса. Напротив, на рынок постоянно выходят новинки, причем не только в России, но и в других странах. Например, компания Danone презентовала линейку йогуртов VERSA. Новинка отличатся натуральным составом и необычным сочетанием вкусов, среди которых малина/личи/роза или апельсин/ананас/бергамот.

- Удобство в порциях

Порционная упаковка – одна из важных тенденций на рынке молочной продукции. Людям удобно, когда можно перекусить в любом месте. Поэтому чаще всего современные молочные продукты выпускаются в порционных бутылочках, стаканчиках с трубочкой или в баночках, в комплекте с которыми идет ложка.

Рекомендуем

«Что входит в состав молока: основные компоненты» Подробнее- Высокобелковые продукты

Убеждение, которое умело использовали маркетологи – продукты с высоким содержанием белка полезны для здоровья. Раньше такую пищу употребляли в основном спортсмены, так как она способствует наращиванию мышечной массы. Сегодня высокобелковые продукты популярны у самых разных категорий людей. Есть даже товары, предназначенные для детей.

При оценке состава молочных продуктов следует ориентироваться на нормы потребления белка. Так, для женщин это 58-87 гр. в сутки, для мужчин – 65-117 гр. В среднем в 100 гр. обезжиренного йогурта содержится 10 гр. белка – столько же, сколько в 40 гр. белого куриного мяса.

Однако реальное содержание белка в молочных продуктах сильно колеблется. Таким образом, при выборе товаров всегда нужно смотреть на этикетку. Надпись на упаковке «С высоким содержанием белка» не гарантирует, что так оно и есть.

Одна из тенденций на рынке молочной продукции – производство товаров с чистой этикеткой. Еда из категории Clean Label подвергается лишь минимальной обработке. Она имеет в своём составе мало ингредиентов, в ней отсутствуют компоненты с сомнительной репутацией, например, пальмовое масло, а также химические и искусственные элементы, такие, как глутамин натрия.

Продукты с чистой этикеткой популярны во всем мире. Они отвечают потребности потребителей покупать только натуральную и безопасную еду.

Пример продукции Clean Label – товары белорусского «Горецкого пищевого комбината». Компания выпускает низкокалорийные кисломолочные напитки EXPONENTA ACTIVE, в которых нет сахара и консервантов.

- Семена и злаки

Семена, орехи и злаки полезны для здоровья, улучшают вкус еды и ее питательность. Именно поэтому их часто добавляют в молочные продукты, особенно в йогурты. Помимо традиционных тыквенных семечек и подсолнечника, грецких орехов, фундука и овсяных хлопьев, можно встретить товары с экзотическими семенами чиа, льном и гранолой.

Региональные компании стараются не отставать от федеральных и даже мировых производителей и поддерживают тренд по обогащению молочных продуктов семенами и злаками. Так, Барнаульский молочный комбинат выпустил новинку – йогурты под брендом «ЛАКТ». В линейку входят такие вкусы, как манго/семена чиа и банан/финик/злаки. Товары, отвечающие современным потребностям, позволяют конкурировать с крупными федеральными игроками рынка.

И нельзя забывать о том, что люди любят десерты. Даже приверженцы ЗОЖа не откажут себе в удовольствии съесть что-то вкусное. Поэтому, несмотря на экономический кризис, продажи десертов не падают.

При этом потребители отдают предпочтение продуктам с оригинальными, яркими, не избитыми вкусами. Такая еда разнообразит рацион, привносит в него элемент интриги. Традиционные же вкусы теряют свои позиции, уступая место новым.

Тенденции развития рынка кисломолочных продуктов в России

Последние пять лет тенденция на рынке молочной продукции в России такова, что растет импорт товаров. Особенно это касается кисломолочной продукции. В основном товары поставляются из Белоруссии. При этом существенно снизились закупки из Казахстана.

Маркетинговое агентство ROIF Expert в 2020 году провело исследование на тему «Рынок кисломолочных продуктов в России: исследование и прогноз до 2024 года». Согласно полученным данным, суммарный объем импорта кисломолочных продуктов превысил исторический максимум и побил предыдущие рекорды, приблизившись к 190 млн. долларов.

Что касается структуры импортируемой кисломолочной продукции, то здесь из года в год наблюдается стабильность: в основном завозятся йогурты и кефир. В 2020 году эти товары составляют 96 % импорта.

Из приведенных цифр становится ясно, что потенциал рынка кисломолочной продукции для отечественных производителей огромен. Наращивать объемы можно за счёт изготовления йогуртов и кефира. В 2020 году на эти товарные группы приходится 65 % от всего объема производимой молочной продукции.

Рост экспорта на рынке молочной продукции

Падение курса рубля и спроса на товары молокоперерабатывающих компаний привело к тому, что предприниматели стараются наладить экспорт своей продукции. За первые пять месяцев 2020 года был установлен новый рекорд: экспорт молочных продуктов вырос на 26 %, до 335 тысяч тонн. Эксперты прогнозируют дальнейшее увеличение показателей, однако предполагают, что мировой экономический кризис может замедлить темпы развития данного коммерческого направления.

Рост экспорта – важная тенденция на рынке молочной продукции. По данным статистки за январь-май 2020 года вывоз российской молочной продукции увеличился на 26 %, до 335 тыс. тонн. В денежном выражении рост составил 16 % или $144,6 млн. Цифры были собраны Национальным союзом производителей молока («Союзмолоко»). В натуральном выражении объем экспорта побил все рекорды и находится на историческом максимуме. Он более чем на треть больше показателей 2014 года, когда еще не было санкций.

Наиболее экспортируемые продукты — молочная сыворотка и сухое обезжиренное молоко. Их вывоз увеличился за последний год в несколько раз.

Если говорить о росте экспорта других молочных продуктов, то здесь показатели следующие: поставки российского сливочного масла увеличились на 35 %, сырных продуктов — на 30 %, мороженого — на 24 %, питьевого молока и сливок — на 22 %, сыров — на 14 %.

Основные потребители товаров молокоперерабатывающих предприятий РФ – страны СНГ. Также налажен экспорт в Монголию, Абхазию, Грузию, США и Китай.

В Национальном союзе производителей молока рост поставок российской продукции за рубеж связывают с ослаблением курса рубля. Низкая стоимость рубля сделала российские товары более конкурентоспособными на рынках других стран. Вторая причина увеличения экспорта – его диверсификация, в первую очередь за счет молочной сыворотки и сухого молока. И третья причина – расширение торговых отношений с Китаем. Так, за в период январь-май 2020 года вывоз российских молочных продуктов в КНР увеличился на 13 %, до 3,6 тыс. тонн, а в денежном выражении — на 32 %, до $3,5 млн. При этом изменился состав экспорта. Если раньше в Китай поставлялось в основном мороженое, то теперь идут активные продажи цельномолочной продукции.

Российские производители вынуждены наращивать экспорт из-за падения внутреннего спроса. По данным Национального союза производителей молока в первом квартале 2020 года продажи молочной продукции сократились на 0,4 %. Причина этого – закрытые из-за карантина кафе, рестораны и гостиницы.

Также уменьшился спрос на продукты с высокой рентабельностью: йогурты и фруктовые творожки. При этом выросли продажи традиционных товаров: питьевого молока, кефира, сметаны. Это связано со снижением покупательской способности населения. По информации Росстата реальные доходы россиян во втором квартале 2020 года уменьшились на 8 % в годовом исчислении.

Руководитель Центра отраслевой экспертизы Россельхозбанка Андрей Дальнов связывает рост экспорта молочной продукции с расширением сырьевой базы. Так, за последнее время объём производимого сырого молока увеличился на 7 %, до 7,45 млн тонн. Дополнительный фактор, стимулирующий продажи на внешние рынки – высокие мировые цены на сухое обезжиренное молоко. Андрей Дальнов считает, что рост экспорта продолжится при сохранении существующих экономических условий.

По словам заместителя гендиректора ГК «Дамате» (бренд «Молком») Андрея Григоращенко увеличение поставок за рубеж поможет сохранить баланс на рынке молочной продукции и станет определенной «подушкой безопасности» для производителей в условиях ценовых колебаний и нестабильного внутреннего спроса.

А руководитель центра экономического прогнозирования Газпромбанка Дарья Снитко считает, что главная угроза для экспорта российской молочной продукции – снижение оборотов мировой торговли на фоне экономического кризиса из-за пандемии COVID-19. Пока что на рынок продовольствия карантинные меры повлияли слабо, тогда как, например, в энергетическом секторе потери уже ощутимы.

В «Союзмолоке» считают, что из-за пандемии COVID-19 и карантина возможны логистические сложности, однако существенной угрозы они не представляют. Таким образом, можно сказать, что ориентация на экспорт – важнейшая тенденция на рынке молочной продукции в 2020 и последующих годах.

Факторы и тенденции развития рынка молочной продукции по мнению экспертов

Алексей Груздев, директор «Streda consulting», в своей статье рассказал о факторах, влияющих на молокоперерабатывающую отрасль, и о направлениях роста.

Первый фактор, влияющий, по сути, на весь сегмент продаж – это уровень доходов населения. С одной стороны, молочная продукция – социально значимая категория товаров. Люди пьют молоко и готовят из него регулярно и в довольно больших объемах. С другой стороны, товары этой категории быстро дорожают (за последние несколько лет в два раза), а доходы населения снижаются. На этом фоне сложно ожидать скачка потребительского спроса. Однако большинство игроков рынка видят перспективы развития молочной отрасли.

Как уже говорилось, в России последние годы продажи падают из-за снижения доходов населения. По консервативным оценкам Росстата с 2012 года потребление молочной продукции на душу населения снизилось на 10 кг. Удивил 2019 год: в течение него потребительский спрос падал, а потребление молочной продукции увеличивалось.

Это объясняется мерами поддержки, которые предприняло государство борьбе с фальсификацией молочной продукции. Речь идет о введении электронной ветеринарной сертификации, правках в Техническом регламенте Таможенного союза 033/2013 «О безопасности молока и молочной продукции», новых правилах выкладки молочной продукции в точках продаж. По мнению А. Груздева, все перечисленные меры привели к тому, что «производители, которые раньше концентрировались на производстве молокосодержащих продуктов, сегодня трансформируются в производителей, выпускающих молочную продукцию без заменителей молочного жира. А это провоцирует рост спроса у населения».

Развивая тему, эксперт отмечает, что продажи «классических» товаров, например, из категории цельномолочная продукция, продолжают падать. Уверенный рост наблюдается в сегменте В2В. Реализация таких продуктов, как сухое молоко, сливочное масло и сыры, увеличивается за счет того, что производители перестали заменять молочный жир на растительный.

Что же касается розничных продаж, то здесь, как уже отмечалось, наблюдается спад в традиционных категориях и рост в сегменте современных молочных продуктов. Это свидетельствует о том, что в экономический кризис больше всего страдают наименее обеспеченные слои населения, у которых не хватает денег на покупку обыкновенного молока.

По мнению А. Груздева, тенденции на рынке молочной продукции в России зависят от специфики потребления товаров, от покупательского спроса. Исключение – сливочное масло. Здесь отечественным производителям сложно конкурировать с импортными продуктами, так как «при сегодняшних ценах на молоко-сырье сливочное масло отечественного производства немного проигрывает перед импортным. Оно более дорогое». В связи с этим удивляет 2019 год. Он показал увеличение поставок этого продукта за рубеж: «Если предыдущие 4 года импорт стабильно снижался, и все ожидали, что в 2019 году он продолжит свое падение, то уже сегодня виден прирост импорта за счет молочных жиров».

Следующий фактор, повлиявший на сегмент молочной продукции в 2019 году – изменения в экспортной политике. Эксперт отмечает: «это направление может дать колоссальный рывок молочной промышленности России. Но на сегодняшний момент успехи пока не так велики». Отсутствие крупных достижений А. Груздев связывает с тем, что экспорт российской молочной продукции сосредоточен на странах СНГ. Это традиционные рынки, привычные отечественным производителям. И Россия имеет на них неплохие позиции, иногда выигрывая в конкурентной борьбе с Белоруссией.

Здесь стоит отметить, что государство и Россельхознадзор разрабатывают и стараются внедрять различные меры по расширению экспортных рынков. Потенциал этого направления огромен, но его развитие зависит от двух факторов: стоимости сырьевого молока и девальвации рубля. Именно эти моменты способны сделать отечественную молочную продукцию конкурентоспособной на мировом рынке. Также они будут стимулировать отечественные компании поставлять товары в другие страны.

И снова вернемся к 2019 году и подчеркнем его уникальность в том, что касается ценовой конъюнктуры. А. Груздев говорит: «Это первый год, когда в России не наблюдалось традиционного летнего снижения цен на молоко-сырье. И цена с начала года остается достаточно стабильной».

Далее эксперт отмечает, что цены на сырьевое молоко в России все же значительно выше мировых: «Это существенно ограничивает возможности развития переработчиков и как с точки зрения экспорта продукции, и с точки зрения более слабых позиций по отношению к импортной продукции. А все это давит на без того слабый потребительский спрос, однако на фоне всего происходящего производство сырья стабильно растет. Производство молока-сырья вещь достаточно инерционная – проекты, заложенные 1-2 года назад, продолжают реализовываться. И с большой долей вероятности мы в 2019-2020 году будем видеть стабильный прирост производства товарного молока примерно на уровне 2-2,5 % в год».

Таким образом, следующий фактор, влияющий на производство товаров и их стоимость – это себестоимость сырьевого молока. А. Груздев комментирует ситуацию так: «В 2019 году, поскольку цены растут, это позволило производителям молока частично отыграть тот опережающий рост затрат, который происходил в 2016-2017 году».

В заключении статьи эксперт отметил, что все перечисленные тенденции на рынке молочной продукции свидетельствуют о том, что отрасли есть куда развиваться. Так, А. Груздев считает, что из-за того, что многие отечественные производители перестали заменять молочный жир растительным, будет расти спрос на сырьевое молоко, несмотря на спад розничных продаж. Приведем слова эксперта: «По примерным оценкам до конца этого года и в течение следующего мы можем ожидать рост рынка именно в сырье примерно на миллион тонн. Это хороший потенциал для производителей. Также рост цен позволит подтянуть доходность производства, а слабый спрос на молочную продукцию и возможности реализации на рынке со стороны переработчиков дадут небольшой прирост по цене. 2020 год будет стабильным в ситуации более четкого структурирования рынка с точки зрения спроса на молочную продукцию».

Также директор «Streda consulting» перечислил факторы, которые в 2020 году будут определять вектор развития российской молочной отрасли:

- Уровень доходов населения.

- Импорт молочной продукции, особенно из Белоруссии.

- Мировые цены на сырьевое молоко.

- Изменения в себестоимости производства молочных продуктов.

- Внедрение государством мер поддержки молочной отрасли и обеспечение их стабильности.

- Развитие экспорта, расширение списка стран присутствия российской продукции.

- Продолжение борьбы с фальсификацией молочной продукции.

Мировые тенденции на рынке молочной продукции

За прошедший 2019 год в мире увеличилось производство молока, однако темпы роста замедлились. В Rabobank ситуацию связали с тем, что у производителей есть проблемы, которые мешают их дальнейшему развитию. Старший аналитик молочного рынка Rabobank Том Бэйли высказал следующее мнение: «Китай показал самый слабый рост ВВП за последние 30 лет, что затронуло рынки Юго-Восточной Азии. Похожие затруднения есть в ЕС, так как в Германии сократилась экономика во втором квартале, если сравнивать квартальные показатели год к году, а это тревожный звонок для всех остальных, особенно ввиду предстоящего Brexit».

Если проанализировать статистические показатели, станет заметно влияние экономического кризиса на отрасль. Например, в июле 2019 в США на 82 тысячи снизилось поголовье коров, и в августе тенденция сохранилась.

Менеджер EY Максим Никиточкин, специализирующийся на стратегии управления капиталом и исследованиях рынков, так прокомментировал ситуацию в разговоре с Milknews: «Ожидается, что производство четырех ведущих мировых экспортеров (США, Новая Зеландия, Австралия и ЕС) будет расти более медленными темпами, чем в прошлом году. По состоянию на август 2019 года ежемесячные поставки молока снизились на 4,8 % в годовом исчислении в Австралии и остаются на прежнем уровне в ЕС и США».

Рекомендуем

«Типы молока: технологии производства, свойства готового продукта» ПодробнееМедленные темпы роста производства сырьевого молока эксперт связывает со сложными климатическими условиями: «Сухая погода в Австралии и ЕС поставила под угрозу поставку зерновых кормов и, в свою очередь, ежемесячное производство молока. В США также были проблемы с погодой: посевы зерна были затруднены из-за наводнений в начале 2019 года, плюс холодная погода во время сбора урожая (сентябрь-ноябрь 2019 года). Только в Новой Зеландии погода была благоприятна».

Специалисты Rabobank сделали прогноз на 2020 год. В нем они ожидали рецессию на мировом молочном рынке и снижение цен на молочные продукты на 20-40 %.

Растительные напитки отбирают у молочной продукции потребителей

В последнее время на рынке часто появляются новинки – растительные напитки, способные заменить традиционное молоко. И если еще несколько лет назад такие товары причислялись к экзотическим, то сегодня их вполне можно назвать массовыми. Сегмент растительных заменителей молока стремительно развивается.

В разговоре с Milknews ситуацию прокомментировал Максим Никиточкин, старший менеджер группы по оказанию консультационных услуг предприятиям АПК компании EY: «Альтернативы продолжают отбирать долю у традиционных продуктов и оказывать негативное воздействие на молочную отрасль по мере роста опасений, особенно среди молодых потребителей, по поводу благополучия животных и воздействия на окружающую среду».

А Анастасия Сысоева, консультант практики «АПК» компании «НЭО Центр», считает, что «у части населения растительные альтернативы молока ассоциируются с более здоровым образом жизни».

Агентство Mordor Intelligence представило данные о том, что ежегодно европейский рынок растительных напитков вырастает на 14,5 %. Специалисты компании прогнозируют, что тенденция сохранится до 2023 года.

Максим Никиточкин высказал следующее мнение по этому поводу: «По мере роста спроса на эти продукты постоянно появляются новые форматы, выходящие далеко за рамки только напитков, включая те, которые получены из овса и макадамии, а также альтернативы, содержащие пробиотики».

Лидеры среди производителей и потребителей растительных напитков – страны Западной Европы и США. Любопытно, что еще в 2018 году на рынке заменителей молока работало всего несколько десятков компаний. Сейчас счет перевалил за несколько сотен.

Ассортимент товаров в сегменте постоянно расширяется. Производители предугадывают потребности аудитории, такие, как здоровое и вкусное питание. Компания Danone выпустила линейку растительных напитков под брендом Alpro. В нее входят йогурты, десерты и напитки, обогащенные витаминами группы В и Д.

Сегмент В2В также развивается. Это важная тенденция на рынке молочной продукции. Растут продажи молока с растительными (пальмовым или кокосовым) жирами Fat Filled Milk Powders (FFMP). Его чаще всего используют для изготовления кондитерских и хлебобулочных изделий, шоколада, мороженого и напитков.

Market Watch спрогнозировало, что следующие пять лет рынок FFMP будет каждый год увеличиваться на 10,3 % и к 2024 году достигнет $9020 млн. Сегодня сегмент оценивается в $5020 млн.

Традиционным молочным продуктам угрожают не только растительные, но и так называемое молоко из пробирки. Американский стартап Perfect Day привлек около $24 млн инвестиций для развития этого направления. Конечно, речь идет о далекой перспективе, но ведь и растительные заменители молока сначала мало кто воспринимал всерьез.

Белорусская молочка в России: рынок сужается, конкуренты давят

Беларусь в 2019 году остается лидером по поставкам молочной продукции в Россию, но этот успех дается с трудом и удерживать позиции становится все тяжелее.

Все еще ходим в лидерах

Россия давно все никак не может напоить себя собственным молоком. В прошлом году стране не хватало 15% сырого молока, а при производстве товарного молока дефицит оценивался уже в 20%.

Но кризис — это возможность. Беларусь знает об этом не понаслышке и энергично старается расширять русла своих молочных рек, которые текут в Россию.

По итогам первых четырех месяцев 2019 года на Беларусь приходилось около 70% всего российского импорта в категории «молочные продукты». Таковы данные Национального союза производителей молока РФ (Союзмолоко). При этом поставки молочной продукции из нашей страны в Россию выросли на 7% — до 1,5 млн тонн.

Россияне отсекли пятую часть импорта

Но не все так радужно — на этом экономическом фронте очень жарко. Главную угрозу для экспорта нашей молочки представляют даже не регулярные торговые войны (временное ограничение на поставку молочки с начала мая введено в отношении 37 белорусских предприятий), а то, что с 2013 года Россия постепенно снижает импорт молочных продуктов.

Введение продовольственного эмбарго только придало ускорения этому процессу, свидетельствует Союзмолоко.

В результате по итогам 2018 года импорт молока и молочной продукции в Россию упал на 20% и составил 5,69 млн тонн против 7,12 млн тонн годом ранее.

Впишется ли 2019 год в эту тенденцию, пока неизвестно. Однако за четыре первых месяца поставки в Россию молочных продуктов из-за рубежа выросли на 23% по сравнению с аналогичным периодом 2018 года.

Все это происходит на фоне роста внутреннего производства молока. За пять месяцев 2019 года российские сельхозорганизации произвели на 3,1% (или на 211 тысяч тонн) больше молока, чем в такой же период год назад.

«В перспективе рост производства сырья, умеренный внутренний спрос и развитие экспорта будут способствовать сокращению импорта и увеличению собственного производства молочной продукции», — прогнозирует Союзмолоко.

Новая Зеландия теснит Беларусь

На внутреннем молочном рынке России обострилась конкуренция, следует из материалов Союзмолока. Страны дальнего зарубежья умудрились резко нарастить поставки, перекроив доли на рынке.

Так, если в январе-апреле 2018 года на Новую Зеландию приходилось только 3% импорта, то в этом году — уже 10%. Росту помогло сливочное масло (основная статья новозеландского экспорта), а также сухое цельное молоко.

А ведь в январе-апреле 2018 года именно наша страна завезла в Россию 318 тысяч тонн сухого молока и сливок — поставки из Беларуси в этой категории тогда охватывали около 90% всего российского импорта.

Также существенно вырос импорт молочной продукции из Уругвая (доля этой страны увеличилась с 3% до 7%) и Аргентины (с 3% до 5%). Эти два государства ввозят в Россию сухое молоко, сливочное масло, мороженое.

Кроме того, Аргентина — второй после Беларуси поставщик сыра. На ее долю приходится 4% поставок в этой категории (3,35 тысячи тонн за четыре месяца).

Россия — пройденный этап?

Главным условием выживания для белорусских производителей молочки была и остается диверсификация поставок.

Беларусь добилась некоторых очевидных успехов в этом нелегком деле. Например, стала четвертой в мире по экспорту сыра и творога после ЕС, США и Новой Зеландии.

Что касается России, то терять этот рынок наша страна не намерена. Тем более что между двумя государствами есть ряд четких договоренностей. Хотя в последнее время белорусская сторона все чаще выдвигает претензии об их невыполнении.

«На наших традиционных рынках, вы видите, очень сложно сегодня работать. Тем более Россия себя таким образом ведет — непонятным. Даже планы выработали с ними — балансы поставок молока, мяса, и мы их не выполняем, потому что закрыли рынок… Нам надо обсуждать серьезно на высоком уровне, уровне правительств, эту проблему», — заявил недавно президент страны Александр Лукашенко.

Главной порукой успеху на восточном направлении остается неизменное качество белорусской молочной продукции, которую, помимо простых россиян, хвалит и рекомендует Росконтроль.

Разорение русского мужика продолжается, но перспективы – прекрасны

Журнал «Конкуренция и рынок» июнь 2008 № 2 (38)

При посещении магазинов СЗФО России обращает на себя внимание обилие молочных продуктов из стран Балтийского моря и Белоруссии. Это подтверждает существование высокопродуктивной промышленности, которую питают полноводные молочные реки.

Коровы, как всякое живое существо, хорошо откликаются на ласку, уход и правильное кормление. Высокие надои молока неизбежно должны отражаться на состоянии молочных ферм и обилии кормовой базы. Простая поездка на автомобиле по этим странам позволит обнаружить достаток деревенской жизни: хорошие дороги, заботливо возделанные поля, опрятные фермы и добротные дома. Почему же после пересечения российской границы буквально вопиет деревенская нищета на территориях Псковской, Новгородской и Ленинградской областей, руины церквей и бывших дворянских усадеб только усугубляют впечатление. А заросшие сорняками поля и заброшенные скотные дворы? Видно, денег в российской глубинке на облагораживание среды обитания тратится мало. Отчего жизнь на природе теряет привлекательность у россиян? Что может быть лучше чистого воздуха и воды, натуральных продуктов и открытого человеческого общения?

Куда подевались наши натуральные продукты, создавшие славу русской кухне? Человек дольше наслаждается жизнью, если он хорошо питается. В последние годы россияне живут мало оттого, что их лишили возможности вкусно есть. Как мы теряем вкусную и здоровую русскую пищу?

Запущен простой, но и дьявольски изощренный механизм, уже не одно столетие работающий на бескрайних просторах России. Достаточно вспомнить крылатую фразу XIX века: «Сами недоедим, а за границу зерно вывезем».

Что может поведать пытливому уму, к примеру, история русского зерна и молока? Вкусная еда не может быть дешевой. Уникальные продукты – это всегда многолетние традиции и большой объем тяжелого ручного труда. Можно получить прекрасные ингредиенты, а для сотворения кулинарного шедевра к ним еще нужно приложить душу мельника, пекаря, сыровара, повара и кондитера.

В России можно создать Красную книгу исчезнувших продуктов, чему в немалой степени поспособствовали чиновники советского АПК.

Лишенные достойной оплаты за тяжелый труд по производству натуральных продуктов питания люди покидают земли, политые потом предков. Сотни тысяч гектаров посевных земель уже выведены из оборота, и молодежь не желает связывать свою судьбу с жизнью на земле.

Почему же в прибалтийских странах жизнь на земле не умирает?

О продуктивности финского кооператива «ВАЛИО» имеет представление каждый, кто хоть раз отведал его молоко, масло или сыр. Предприимчивые финны даже Деда Мороза (Юлупукки) подрядили работать на себя. И не худо бы проанализировать, чем могут быть поучительны для россиян разворачивающиеся «молочные войны» в Литве, Латвии и Эстонии. Почему премьер-министр Латвии А. Калвитис призвал Еврокомиссию ввести санкции в отношении Литвы за проводимую ею политику в молочной отрасли?

По его словам, литовские перекупщики скупают в Латвии молоко по завышенным ценам, вынуждая латвийских молокопереработчиков искать сырье у эстонских фермеров. Экспорт латвийского молока в Литву уже вырос в 4 раза. При этом 99,8 % объема экспорта – нефасованное молоко. Литовцы платят латышским оптовым продавцам на 15-20 % больше, чем местные переработчики, что приводит к подорожанию местных молочных продуктов и снижению конкурентоспособности латвийского АПК. «Молочный конфликт» – всего лишь очередной инцидент в «продуктовых войнах», второе десятилетие сотрясающих Литву, Эстонию и Латвию. Страны ввели режим свободной торговли, но с одной оговоркой – он не распространяется на сельхозпродукцию.

Правительства Латвии, Эстонии и Литвы осознавали — с обрушением национального АПК их дни будут сочтены. Каким же путем шли эти страны к решению проблем своих АПК, накопившихся в период после Второй мировой войны? Кому нужна продукция АПК бывших советских республик?

В Литве, Латвии и Эстонии аграрный сектор рассматривается не только как экономическая категория, но и как важнейшая компонента национального уклада жизни, которую необходимо оберегать с помощью государства, что и осуществляется в различном объеме и различными методами. Эстония выбрала радикальный путь, пойдя на либерализацию сельскохозяйственного рынка и открыв его для импортных продуктов. Из-за потери рынка сбыта эстонские сельхозпредприятия стали разоряться, произошло быстрое падение объемов производства. Выстояли наиболее продвинутые хозяйства, которые еще раньше по достоинству оценили роль кооперации: «производство сырья – переработка – сбыт».

В Эстонии в ходе жесткой конкуренции произошла череда слияний и поглощений аграрных и перерабатывающих производств. Появление первого мощного молочного концерна, объединившего четыре молкомбината, стало закономерным – рынок признает хозяйства, способные удержаться после удара – сезонного колебания цен на сырое молоко.

Позицию чиновников Эстонии можно сравнить с хорошо известной практикой, принятой на парусном флоте, – выращиванием «крысиного короля» в беспощадных и кровопролитных битвах на выживание.

Литва, желая, вероятно, повторить достижение Нидерландов, создавших аграрную империю, пошла по самому продуктивному и цивилизованному пути – поддержки всех игроков рынка субсидиями и повышения закупочных цен. Литва выделила в три раза больше бюджетных средств на развитие своего АПК, чем соседние страны. Результат эффективных вложений виден – в Литве хорошо развиты все сектора молокоперерабатывающей промышленности (молочные продукты, сыр, сухое молоко и масло), работают крупные комбинаты, а стабильность высоких закупочных цен позволяет литовским предпринимателям приближаться к созданию агропромышленной империи, благо бездонный российский и мировой рынки под боком.

Латышские чиновники выбрали самый неудачный путь из возможных – диктат минимальных закупочных цен на продукцию сельхозпроизводителей. К чему приводит такая «близорукость» латвийских чиновников, видно из того, как неразумно они использовали квоты и пошлины: замордовали внутренний рынок так, что цены на местную свинину стали самыми высокими в Балтии. После того как правительство приняло решение, обязывающее закупать зерно лишь у латвийских фермеров по $100 за тонну, цены на свинину поползли вверх. Прагматичные литовцы и эстонцы откармливали своих свиней российским и украинским зерном, которое стоило в два раза дешевле.

В наращивании объемов производства продуктов питания существенную роль играет экспансия сетевых ретейлеров, выступающих надправительственными организаторами рынка. Им под силу свалить правительство небольшого государства, чиновники которого пытаются отгородиться от партнерства с национальными сельхозпроизводителями и переработчиками сырья.

Латвийские чиновники, не наученные «свиной войной» (87 % произведенной свинины эстонцы отправляли в Латвию, а для внутреннего потребления ввозили дешевую продукцию из США), с тем же рвением продолжают терзать молочную промышленность, и результат их усилий уже очевиден — сейчас закупочная цена на молоко в стране почти вдвое выше, чем, скажем, в Ирландии. Вместо стабилизации цен на молоко результатом станет развал молочной промышленности, а рынок продуктов питания окажется в руках оптовых поставщиков и торговцев, готовых по импорту доставить любые излишки мирового рынка. Горевать будут латвийские фермеры и переработчики, оставшиеся сначала без денег, а потом и без своих коров.

Белорусские молочники, руководимые своим правительством, успешно защищают интересы национального АПК: образовался дефицит сухого молока из-за китайских закупок, и все республиканское молоко превращают в сухое молоко, останавливая на время работу сыроварен; перестали китайцы покупать по высоким ценам сухое молоко, белорусские сыроварни заработали, и через 1-2 месяца они готовы поставлять свой сыр на прилавки. Почему белорусские молочники так вольготно распоряжаются каналами сбыта продукции из молока? Другие специализируются, медленно отвоевывают долю рынка и стараются ее удержать. Белорусы же, имеющие высокопродуктивное стадо коров (в среднем 6 тыс. кг в год), готовы, как «молочные пираты», снимать сливки с любых рынков, куда удается прорваться, не заботясь о судьбе аборигенов. Почему белорусский сыр зачастую по демпинговым ценам оказывается на просторах России? Обычно после пиратских набегов побережье пустело, и было бы интересно знать, как чувствуют себя российские сыроделы после экспансии белорусского сыра. Однако ни на сайте Минсельхоза России, ни на сайте Российского союза предприятий молочной отрасли не удалось найти никакой информации о причинах захвата отечественного рынка сыра иностранными сыроделами. Даже если (с большой натяжкой) предположить, что белорусский сыр обладает всеми теми же правами, как и его собрат с Алтая, то непонятно, почему 83,3 % российского рынка приходится на иностранный сыр?

Сыр, как дорогой молочный продукт, заинтересовал журнал «Конкуренция и рынок» по той причине, что Д. И. Менделеев рекомендовал «торговать не молоком, а сыром и маслом» из-за большей выгоды. Сам факт значительной доли сыра (равно как и шоколада) в рационе жителей промышленно развитых стран говорил о важности исследования тенденций на российском рынке сыра. Если российским сыроварам будет хорошо, то мы можем предположить, что и выздоровление национального АПК уже наметилось. Почему с такой однозначностью следует приступить к исследованию?

Российский рынок сыра в стадии формирования. Сыр становится доступным и популярным продуктом питания, но россияне до сих пор потребляют около 3 кг сыра в год на душу населения – это в 2 раза меньше рекомендованной медиками нормы. Растущий рынок потребления сыра в России имеет великолепные перспективы, а вместе с ним и все шансы наряду с рынком мяса стать локомотивом национального АПК. Почему не воспользоваться советом гениального Д. И. Менделеева и не перестать экспортировать зерно, а на его основе производить молоко, мясо, сыр, масло и макароны? Экспорт товаров АПК, в результате глубокой переработки сельхозсырья, способен будет вдохнуть жизнь в российскую деревню, и тогда вновь появится зажиточный русский мужик, о котором мечтали М. В. Ломоносов, Д. И. Менделеев, П. А. Столыпин, А. И. Чаянов и Н. И. Вавилов.

10 ведущих компаний на рынке молочных продуктов

Ожидается, что глобальный рынок молочных продуктов будет расти со среднегодовым темпом роста 5,2% с 2019 г. и достигнет 645,8 млрд долларов к 2025 г., говорится в «Meticulous Research

® ».Производство молока является одним из важнейших предприятий в сельскохозяйственном секторе, а молочные продукты являются основным продуктом питания для большинства населения, вносят значительный вклад в рацион питания и составляют ~ 10-15% расходов домохозяйств на питание. В ближайшие годы отрасль молочных продуктов окажет положительное влияние на мировую пищевую промышленность.Такие факторы, как рост населения наряду с урбанизацией, изменение рациона питания, рост технологических достижений в переработке молока и рост инноваций, увеличивают спрос на молочные продукты и молочные продукты во всем мире.

Вот 10 ведущих компаний, работающих на мировом рынке молочных продуктов —

Nestle S.A. (Швейцария)

Основанная в 1866 году, со штаб-квартирой в Веве, Швейцария. Nestle S.A. работает как компания по производству продуктов питания и напитков. Компания работает в семи бизнес-сегментах, а именно в сухих и жидких напитках, питании и здоровье, молочных продуктах и мороженом, уходе за домашними животными, готовых блюдах и вспомогательных средствах для приготовления пищи, кондитерских изделиях и воде.Компания предлагает молочные продукты различных брендов, а именно Carnation, Nido, Coffee-mate и La Laitière.

Компания имеет географическое присутствие в Северной Америке, Азиатско-Тихоокеанском регионе, Европе, Латинской Америке и на Ближнем Востоке.

Danone S.A. (Франция)

Основана в 1999 году со штаб-квартирой в Париже, Франция. Danone S.A. занимается производством и продажей продуктов питания и напитков. Компания работает в четырех бизнес-сегментах, а именно в основных молочных и растительных продуктах, питании в раннем возрасте, лечебном питании и воде.Компания предлагает молочные продукты под различными брендами, такими как Actimel, Activia, Danone, Danonino, Oikos и Prostokvashino.

Компания имеет географическое присутствие в Северной Америке, Азиатско-Тихоокеанском регионе, Европе, Латинской Америке и на Ближнем Востоке.

Kraft Heinz Company (США)

Основана в 1869 году со штаб-квартирой в Питтсбурге, США; Компания Kraft Heinz занимается производством и маркетингом продуктов питания и напитков. Компания предлагает молочные продукты различных брендов, таких как Athenos, Breakstone’s, Cracker Barrel, Fresh Take, тертый пармезан, Knudsen, Natural Cheese, сливочный сыр Philadelphia, Polly-O, Singles и Velveeta.

Компания имеет географическое присутствие в Северной Америке, Европе, Азиатско-Тихоокеанском регионе, Латинской Америке, а также на Ближнем Востоке и в Африке.

Fonterra Co-Operative Group Limited (Новая Зеландия)

Основана в 2001 году со штаб-квартирой в Окленд-Сити, Новая Зеландия. Fonterra Co-operative Group Limited занимается сбором, производством, продажей и экспортом молока и продуктов на его основе. Компания работает в трех бизнес-сегментах: ингредиенты, потребительские товары и общественное питание, а также китайские фермы.Компания поставляет свою продукцию в основном под брендами Anchor, Anmum, Anlene, NZMP, De Winkel, Fresh ‘n Fruity, Kapiti, Mainland, Mammoth, Perfect Italiano, Piako, Primo, Symbio и Tip Top.

Компания представлена более чем в 140 странах Северной Америки, Европы, Азиатско-Тихоокеанского региона, Латинской Америки, Ближнего Востока и Африки.

Royal Friesland Campina N.V. (Нидерланды)

Основана в 1871 году со штаб-квартирой в Амерсфорте, Нидерланды.Royal Friesland Campina N.V. занимается производством потребительских товаров, таких как напитки на молочной основе, детское питание, сыр и десерты. Компания работает в четырех бизнес-сегментах, а именно: молочные продукты, специализированное питание, продукты первой необходимости и ингредиенты.

Компания представлена в Северной Америке, Европе, Азиатско-Тихоокеанском регионе, Латинской Америке и на Ближнем Востоке.

«Тщательное исследование в своей последней публикации на мировом рынке молочных продуктов имеет предсказывает рост на 5.2% в прогнозном году 2019-2025 ″.

Dairy Farmers of America Inc. (США)

Основана в 1998 году со штаб-квартирой в Канзасе, США; Dairy Farmers of America Inc. занимается производством и продажей молочных продуктов и ингредиентов. Компания работает в четырех бизнес-сегментах: ингредиенты и напитки, молочные продукты, жидкое молоко и мороженое. Компания продает свою продукцию под разными брендами, такими как Borden Cheese & Borden Butter, Breakstone’s Butter, Cache Valley Cheese, Cache Valley Butter, California Gold, Cass-Clay Creamery, Dairy Maid Dairy, Falfurrias, Guida’s Milk, Hotel Bar, Keller’s Creamery. , Kemps, La Vaquita, Oakhurst Dairy, Plugra и Sport Shake.

Компания представлена в Северной Америке, Европе, Азиатско-Тихоокеанском регионе, Латинской Америке и на Ближнем Востоке.

Arla Foods Amba (Дания)

Основана в 2000 году со штаб-квартирой в Виби, Дания. Arla Foods Amba занимается производством и сбытом молочных продуктов. Компания работает в четырех бизнес-сегментах, а именно в Европе, на международном рынке, Arla Foods Ingredients, а также в торговых и других продажах. Известными брендами компании являются Arla, Lurpak, Castello и Puck.

Компания представлена в Северной Америке, Европе, Азиатско-Тихоокеанском регионе, Латинской Америке и на Ближнем Востоке.

Saputo Inc. (Канада)

Основана в 1954 году со штаб-квартирой в Монреале, Канада. Saputo Inc. занимается производством, маркетингом и распространением молочных продуктов. Компания работает в трех бизнес-сегментах: розничная торговля, общественное питание и промышленность. Компания продает свою продукцию под различными брендами, такими как Saputo, Alexis de Portneuf, Armstrong, Cathedral City, Clover, COON, Cracker Barrel, Dairyland, DairyStar, Devondale, Friendship Dairies, Frigo Cheese Heads, Joyya, La Paulina, Liddells, Milk2Go. / Lait’s Go, Montchevre, Murray Goulburn Ingredients, Neilson, Nutrilait, Scotsburn, Stella, Sungold, Treasure Cave и Woolwich Goat Dairy.